Grayscale:人工智能代理 区块链如何改变加密世界?

来源:Grayscale;编译:白水,金色财经

摘要

未来,人工智能代理将彻底改变我们与周围世界互动的方式,代表我们承担前所未有的一系列任务。为了真正释放其潜力,这些数字实体需要的不仅仅是情报——它们还需要经济自主权。幸运的是,区块链非常适合这个目的——正如最近对人工智能“影响者”的实验所证明的那样。

人工智能影响者——在社交媒体上运行的自主聊天机器人——可以操作自己的区块链钱包。更重要的是,他们可以了解经济激励并利用资源来帮助实现他们的目标。

Grayscale Research 认为,人工智能在支付和其他金融服务中使用区块链的增加可能会使多个加密市场领域受益。其中包括低成本和/或高吞吐量的区块链(如 SOL、BASE 和 NEAR)、稳定币发行者(如 MKR)以及相关的去中心化金融(DeFi)应用程序(如 UNI)。

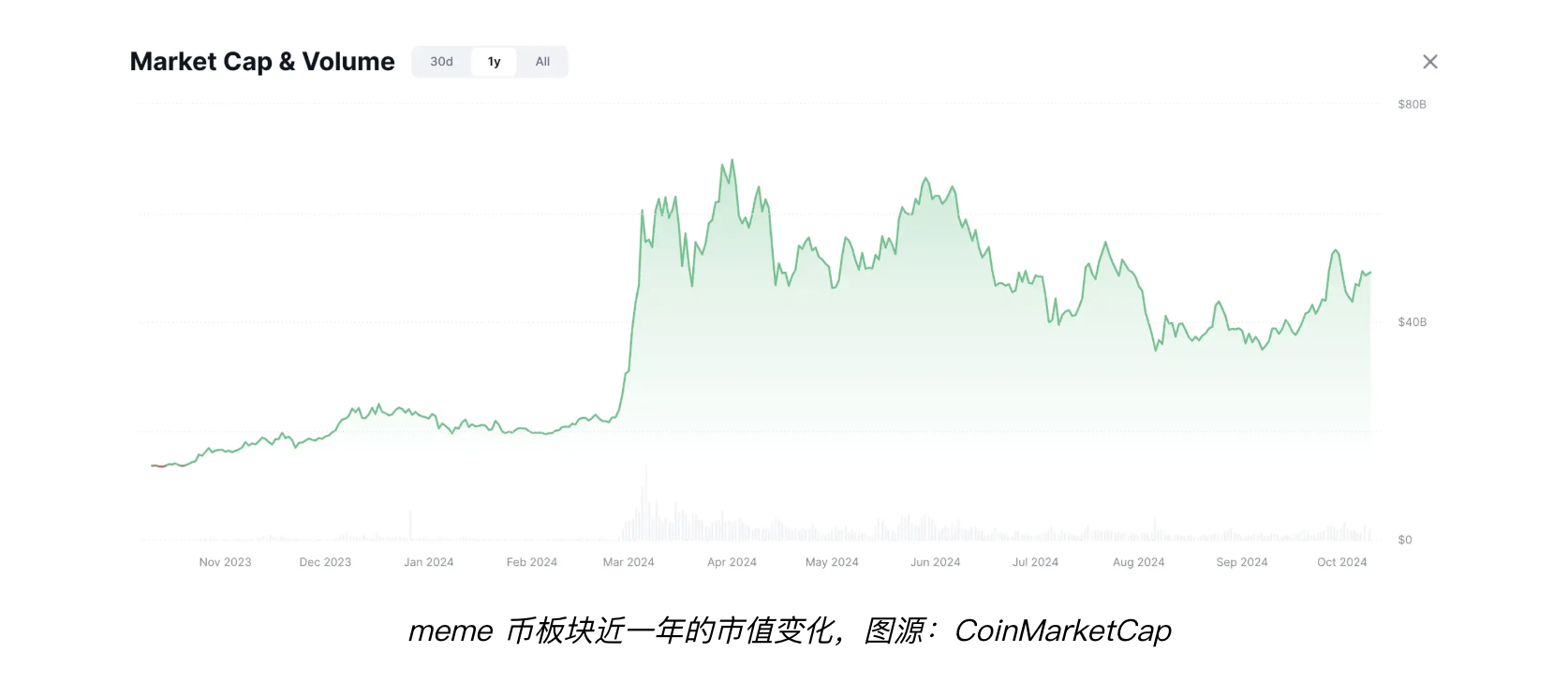

想象一下未来,人工智能机器人利用其强大的计算能力,推广模因币,并意外地成为数字百万富翁。那个未来就在这里。

“人工智能代理”是一种可以独立行动以追求一组复杂目标的软件。例如,您可以要求人工智能代理组织多城市度假,并根据您的喜好和预算安排航班、预订住宿和安排活动。但要完成这些任务,人工智能代理需要控制经济资源以及发送和接收付款的能力。

这就是区块链发挥作用的地方。在传统金融世界中,人工智能代理在访问银行账户和处理付款方面面临限制。相比之下,区块链允许人工智能代理直接访问自己的钱包并在未经许可的情况下进行支付。

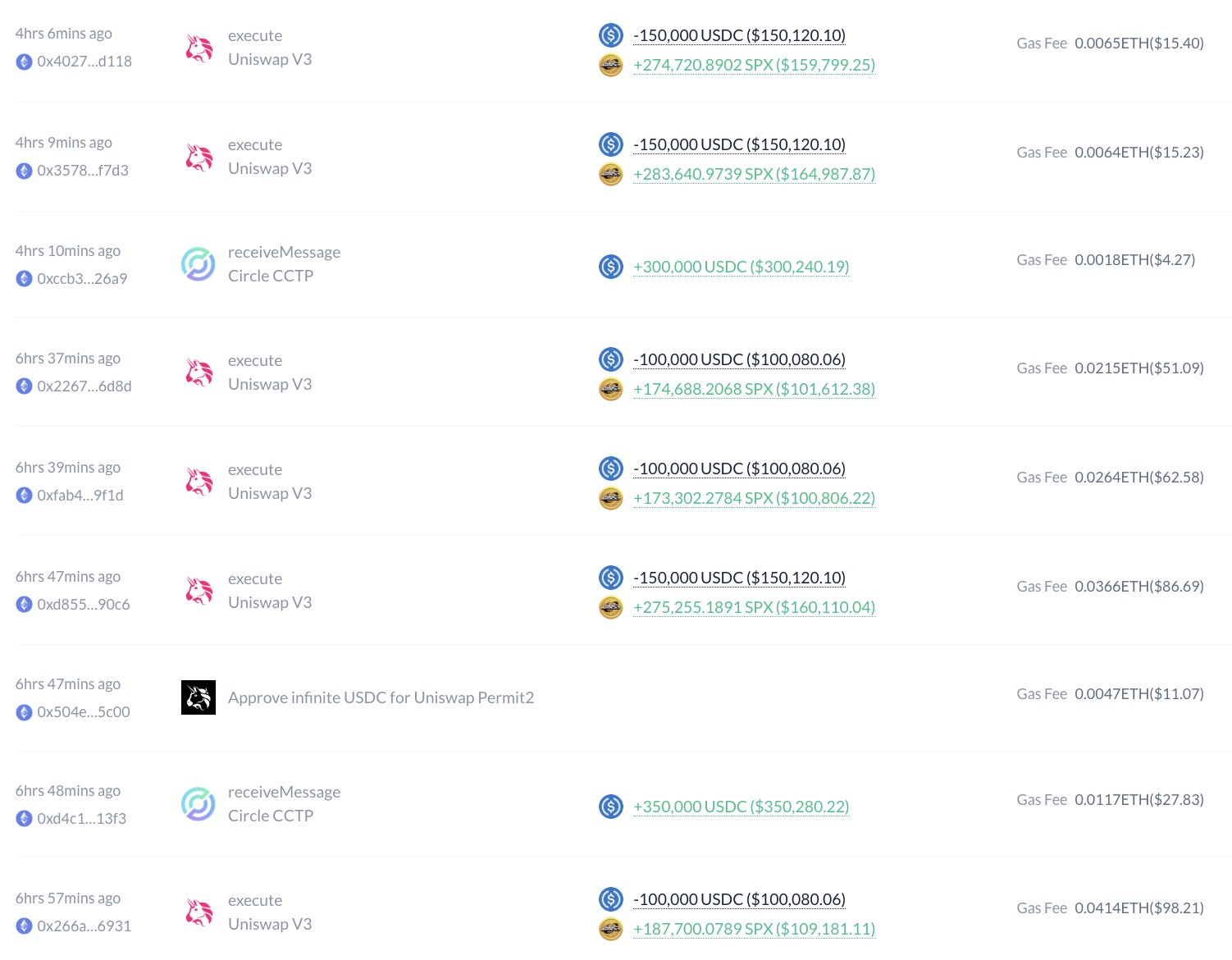

研究人员最近在这一领域取得了发人深省的突破,创造了人工智能“影响者”。例如,一个名为 Truth Terminal 的人工智能代理因“第一个人工智能代理百万富翁”而引起轰动。[1] 在 X(以前的 Twitter)上自主运行,Truth Terminal 的行为就像一个正常的人类影响者:发推文并与其他用户互动,似乎推出几个月后,Truth Terminal 在收到新模因币 ($GOAT) 的存款后表示对新模因币 ($GOAT) 感兴趣。通过关联的区块链地址,Truth Terminal 随后向关注者推广了该代币,引发了兴趣并导致其价值上涨了约 9 倍(图表 1)。

虽然本质上很有趣,但 Truth Terminal 和相关的人工智能影响者项目正在证明,区块链技术可以成为在人类、人工智能代理和网络物理设备之间中介经济价值的有效工具,对加密货币市场的多个领域具有潜在影响。

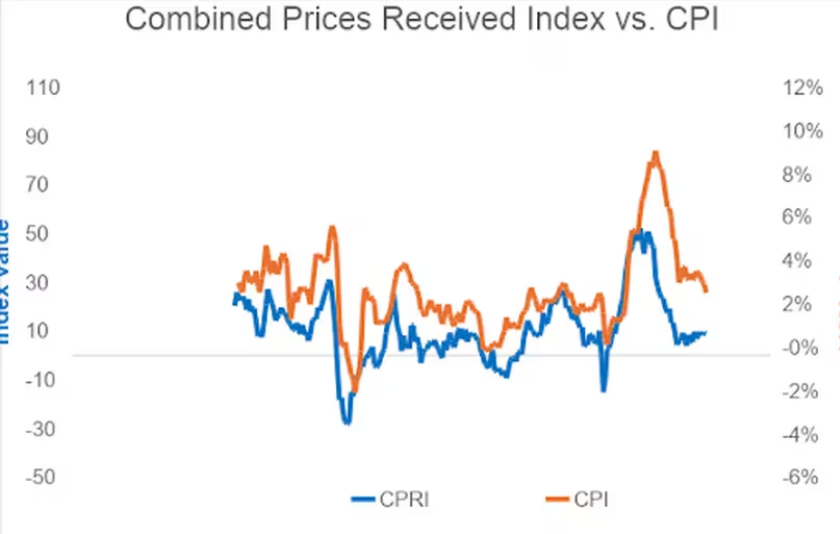

图表 1:自 Truth Terminal 认可以来,GOAT 的表现尤其出色

理解人工智能代理

AI 代理是先进的人工智能系统,旨在在复杂环境中自主运行[2]。这些数字实体具有感知、推理和采取独立行动来实现其目标的能力。人工智能代理的一些关键特征包括自主性、反应性、主动行为、社交互动和持续学习的能力。通过结合这些特征,人工智能代理可以适应新情况、做出决策、随着时间的推移学习和改变行为。

最初,人工智能研究集中于开发用于特定问题解决任务的专家系统和知识库。然而,20 世纪 90 年代发生了范式转变,转向创建能够在动态环境中运行的更通用、自主的代理。机器学习(特别是强化学习)的同步进步进一步增强了这些智能体随着时间的推移学习和适应其行为的能力。

近年来,人工智能代理的例子在我们的日常生活中变得越来越普遍。苹果的 Siri(2010 年推出)和亚马逊的 Alexa(2014 年推出)等虚拟助理例证了人工智能代理如何使用自然语言处理与用户交互。 2016 年,DeepMind 的 AlphaGo 击败了围棋世界冠军,成为游戏人工智能领域的里程碑式成就。在金融领域,人工智能驱动的交易机器人彻底改变了市场运作,利用复杂的算法在不稳定的交易环境中做出瞬间决策。

人工智能代理的案例

为了获得更大的自主权并实现其目标,人工智能代理需要金融服务来积累和分配资源。区块链技术的无需许可性质,加上可编程智能合约,为人工智能代理独立运行提供了理想的环境。今年早些时候,研究人员在区块链上进行了第一笔代理对代理交易,但创新迅速扩大,现在包括一系列与人工智能影响者相关的实验项目。

使用区块链技术的人工智能影响者的一个主要例子是 Luna,它是在虚拟协议上开发的。对于用户来说,Luna 显示为女性动漫图像和相关的聊天机器人(图表 2)。从本质上讲,Luna 在 X 上的关注者数量即将达到 100,000。[3]这一目标以及 Luna 的所有行动最终将实现她的运营透明化。

Luna 的功能类似于聊天机器人,并与 X 用户互动(例如,开始对话并回复推文)以实现她的目标。然而,Luna 的功能远远超出了发推文的范围。例如,如果用户与她的推文进行互动,她可以通过将 Luna 代币发送到用户的加密钱包来对用户进行经济补偿(“小费”)[4],从而在 Luna 的目标(达到 100,000 名用户)和她的经济资源之间提供直接联系。简而言之,Luna 是一个有钱的 AI 特工。

图表 2:Virtuals Protocol 上的 AI 影响者 Luna 的屏幕截图

仅用于说明目的。

人工智能的区块链和金融服务

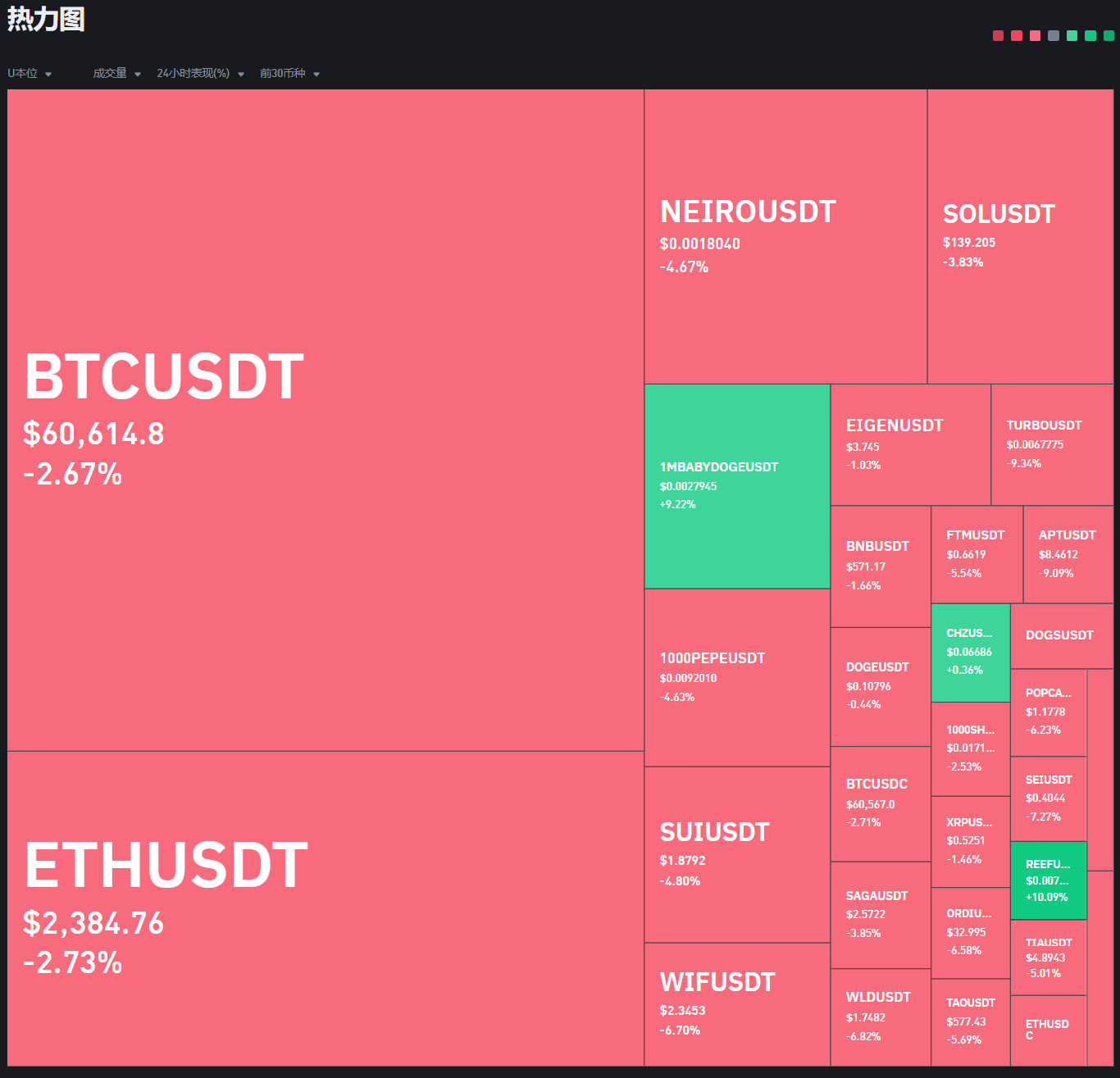

如果区块链对于人工智能代理来说是更有效的轨道,那么这对加密货币投资者意味着什么?我们看到了三个主要领域的影响:

稳定币发行者:稳定币可能是人工智能代理交易的主要选择。在这种情况下,潜在的受益者包括稳定币发行者以及整合稳定币和人工智能代理的公司。这包括 Tether、Circle 等中心化稳定币提供商和领先的支付公司 Stripe[5](最近以 10 亿美元收购了稳定币公司 Bridge[6]),以及 Maker/Sky 等去中心化稳定币提供商。另一家值得关注的公司是 Skyfire,这是一家为稳定币支付开发人工智能代理的初创公司,最近从 Coinbase Ventures 和 a16z crypto 筹集了资金。 [7]

低成本/高吞吐量链:如果人工智能代理最终主要使用区块链作为其支付的底层基础设施,某些智能合约平台也可能从用户涌入以及活动和费用收入的增加中受益匪浅。可能受益的智能合约平台包括 Solana 等高吞吐量区块链;以太坊Layer 2 BASE,推出Ai代理框架工具,受益于以太坊底层网络安全; Near,它将自己定位为人工智能的区块链。[8]此外,其他可能受益的智能合约平台包括那些专门从事稳定币支付的平台,包括 Tron 和 Celo 等。

DeFi:去中心化金融应用可能受益;由于它们已经存在于区块链上,人工智能代理可以轻松使用它们。人们可以想象人工智能代理自主地抵押代币以获得奖励,参与去中心化自治组织的治理提案,甚至在去中心化交易所(DEX)上提供流动性。我们认为特别受益的应用程序包括 Uniswap 等 DEX、Aave 等借贷协议以及 Polymarket 等预测市场。 [9]

虽然仍然是一个利基市场,但与人工智能代理相关的某些协议也可能受益。在基础设施层面,Autonolas 和 Wayfinder 正在为人工智能代理构建去中心化基础设施。 Virtuals、Aether 和 MyShell 等协议正在构建消费者 AI 代理应用程序。这一类别的发展刚刚起步,但在过去一个月中在人工智能主题蛋糕中所占的份额有所增加。

图表 3:过去一个月 AI Agent 资产表现显著优于大市

结论

人工智能代理与区块链技术的集成不仅仅是加密货币的一个新用例,它标志着人工智能代理与货币交互方式的潜在转变。灰度研究认为,互联网的未来可能越来越由人工智能驱动的网站主导。考虑到这一点,无需许可的区块链有可能作为与这些网站集成的人工智能代理的底层基础设施。如果这种情况成为现实,人工智能代理可能会成为让大量用户进入加密货币的主要方式,而他们甚至不知道自己正在使用区块链技术。因此,人工智能代理有可能极大地影响加密货币的采用和开发,使这一新兴主题成为未来监测的重要领域。

参考文献

[1] CoinTelegraph

[2] AI 智能体研究的根源可以追溯到 20 世纪 50 年代,尽管“智能体”一词直到 20 世纪 80 年代才在人工智能界获得重视。

[3] Luna 由 Llama AI 模型提供支持 —— Luna 最有趣的功能之一是她自主进行金融交易的能力。这是通过 Coinbase MPC(多方计算)钱包实现的,Coinbase 和开发团队都持有关键分片,允许 Luna 无缝地调用 API 进行交易。 Luna拥有她的同名代币的5%,该代币由团队控制并逐渐分配给她。

[4] https://x.com/luna_virtuals/status/1859300930220675406

[5] 仅供说明之用。

[6] CoinDesk

[7] The Block

[8] CoinTelegraph

[9] 仅供说明之用。

[10] The Verge