为什么说特朗普交易行情的叙事被夸大了?

作者:Alex Tapscott,CoinDesk;编译:邓通,金色财经

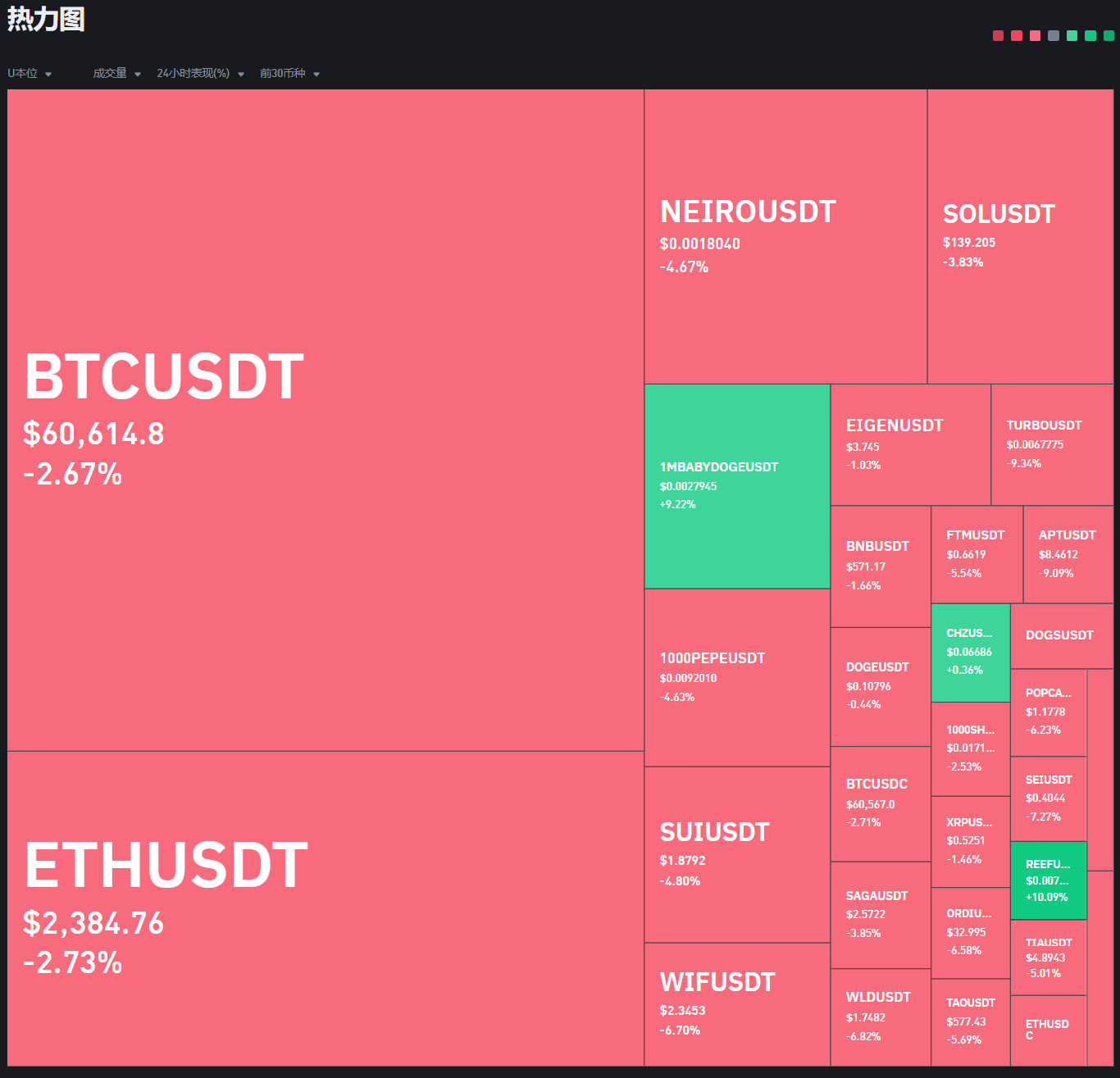

比特币最近一直在飙升,特朗普赢得本周美国总统大选的可能性也在飙升,至少根据 PredictIt 和 Polymarket 等预测市场的说法是这样。

比特币最近突破了 73,000 美元,几乎触及之前的历史新高,同一天,特朗普在博彩市场 Polymarket 上赢得选举的几率达到 69%,这是自 6 月份刺杀这位前总统未遂事件以来的最高水平。

许多专家认为比特币最近的强势表明投资者正在为特朗普的潜在胜利做好准备。其他人则更进一步,认为近期美国股市甚至美元的走强都是由特朗普的赌注推动的,因为投资者预计减税将提高企业利润,而保护主义贸易政策可能会增强美元。总的来说,这被称为“特朗普交易行情”,如果您阅读报纸和不少卖方报告,就会发现这种交易非常流行!

这是一个简洁的叙述(虽然令人不安),但这真的是真的吗?

为了找到答案,我们查看了数据。

预测市场是一个很好的起点。 Polymarket 和 PredictIt 允许投注者押注谁将赢得选举。直到最近,两位候选人还处于胶着状态,但最近,特朗普的胜算开始上升。因此,我们取了两个预测市场过去两个月的赔率,对两者进行平均,然后与其他资产类别、证券和指数进行相关性分析。

1 分表示 100% 相关,0 表示不相关。 -1 分表示两件事 100% 负相关。

这是我们发现的:

毫不奇怪,当特朗普获胜的几率上升时,Truth Social 的所有者特朗普媒体和科技集团 (DJT) 更有可能做得更好。股市与特朗普的胜算有10%的正相关性。比特币与两者几乎没有相关性。因此,特朗普行情出现在数据中,但它相当温和,而且可能被严重夸大了。

可以肯定的是,预测市场只是一个数据点。 《财富》杂志最近报道称,Polymarket 上三分之一的活动是洗售交易,旨在让它们看起来比实际更受欢迎,或者正如一些批评者所说,是为了“支撑”特朗普的胜算。并不是每个人都会根据预测市场数据进行定价,并且考虑到这些数据的新颖性,许多人可能会对其打折扣。尽管如此,正如彭博社最近报道的那样,华尔街正在密切关注,我们也必须如此。

微弱的相关性和夸大的叙述应该会给我们带来一些安慰,让我们不再担心选举作为市场的巨大催化剂。

我个人的观点是,无论结果如何,这次选举短期来看是负面的,但长期来看是非常正面的。从短期来看,鉴于价格接近历史最高点,特朗普获胜可能是“买入谣言……卖出新闻”事件,而哈里斯获胜可能会导致下意识的反应,因为一些交易员只是认为她会对于资产类别来说更糟。从长远来看,无论谁当总统,随着金融和其他行业的数字化,Web3 的采用正在加速,而赤字支出将继续创造对比特币等其他价值储存手段的需求。

谁更适合加密货币——哈里斯还是特朗普?

我通常认为人们夸大了负责人的影响。这并不是说政府不会影响新产业和市场。

事实上,新政府可以做很多事情,例如:

鼓励国会通过有利于行业的立法,例如稳定币法案

为更多企业发行人在美国交易所上市扫清道路

重置 SEC 与 Web3 行业之间的关系

改革金融服务监管,创造更多创新空间

开放能源市场,鼓励比特币矿商将业务转移到陆地上。

我认为,这在很大程度上是明智的,甚至是早就该发生的。

但我仍然怀疑唐纳德·特朗普能否成为这一领域真正、积极进展的旗手。他历来缺乏耐心,甚至缺乏持续的兴趣来解决许多优先事项,而且他因在政治上不再有帮助时改变主意而臭名昭著。

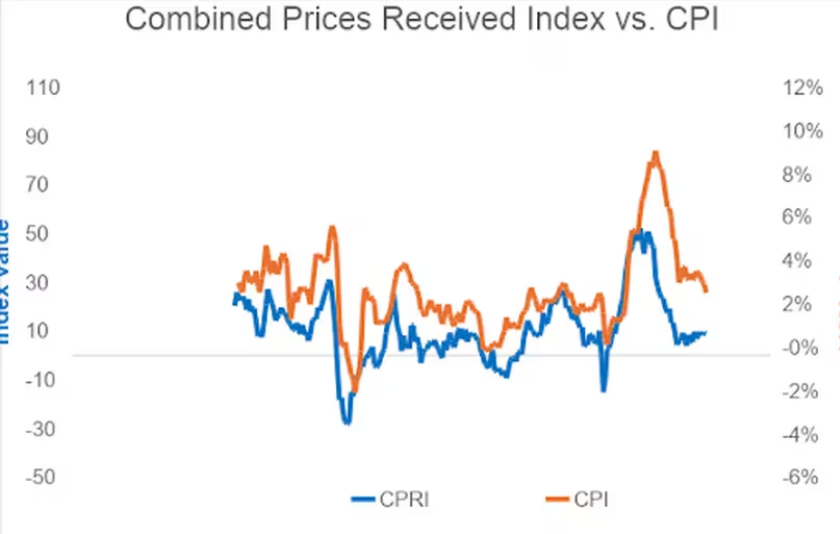

他的经济计划也可能对包括加密货币在内的许多企业和行业产生适得其反的效果。商界领袖可能会欢迎将税收从 21% 减至 15%,但正如右倾智库卡托研究所 (Cato Institute) 所言,他的经济计划将加剧赤字并导致通胀再次飙升。

一些人认为这种混乱才是问题的关键。支持哈里斯的直言不讳的亿万富翁投资者马克·库班认为,风险投资家和科技人士支持特朗普正是因为他们认为他的减税、赤字支出计划和关税将导致通货膨胀,导致比特币飙升。

这感觉有点愤世嫉俗。总统根本没有那么大的影响力。另外,在一个失败的世界中,企业无法成功(尽管比特币也许可以)。

那些与他密切合作过的人经常告诉我们,特朗普在问题上是多么容易动摇。

最近的报道表明,特朗普的主要兴趣是使用加密货币来赚钱,他自己的 DeFi 项目 World Liberty Financial (WLF) 的推出就证明了这一点。即使是支持特朗普的人也对 WLF 感到紧张,因为他们有理由担心这会削弱对该行业的信心,并使特朗普最近的转向显得不真诚。

特朗普的加密货币立场是对“对通用汽车有利的就是对美国有利的”这句古老格言的现代诠释。将“通用汽车”替换为“特朗普公司”你对政府角色的看法与他相差不远。

当加密货币不再适合他时,他对加密货币的兴趣会减弱吗?这是许多支持加密货币的选民在投票前应该仔细考虑的一个问题。