全景式解读Solana生态DEX Raydium现状

作者:0xkyle;编译:Felix, PANews

概述

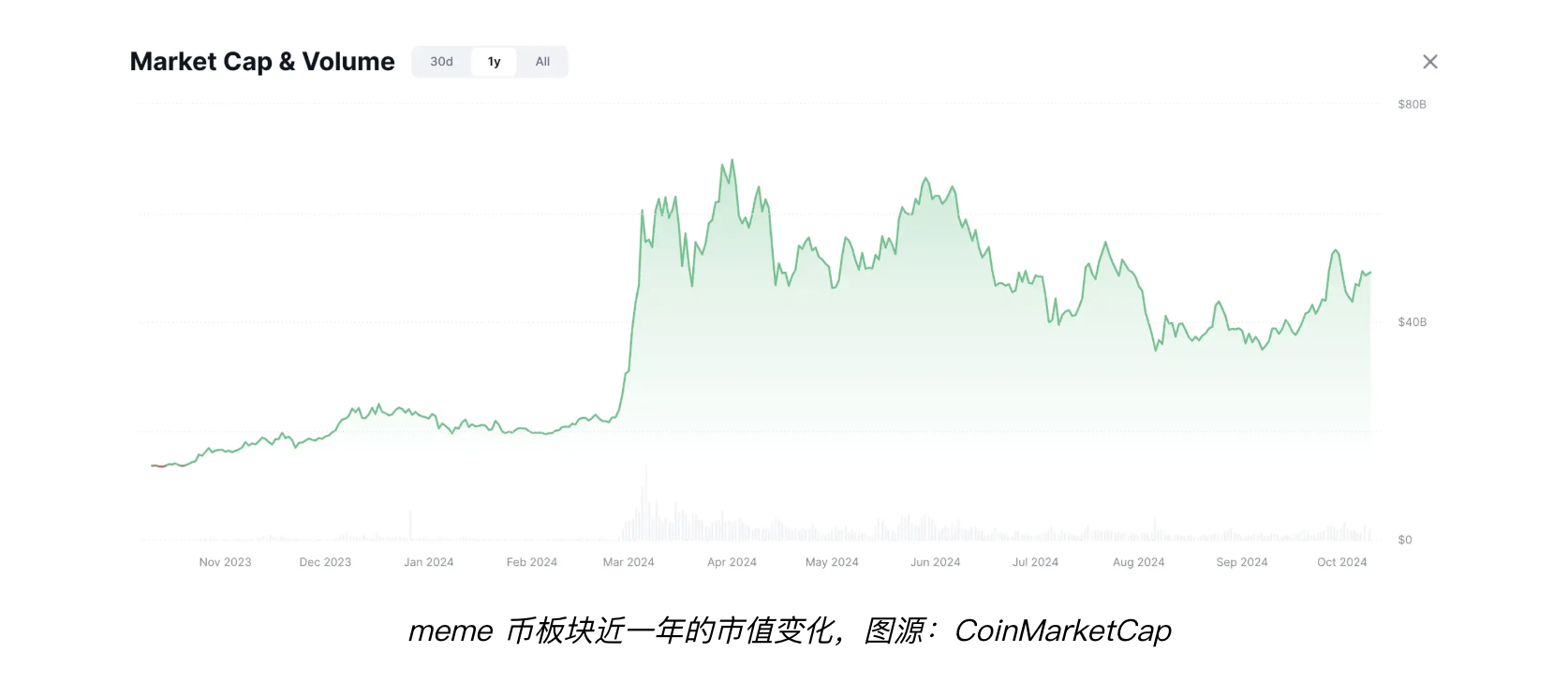

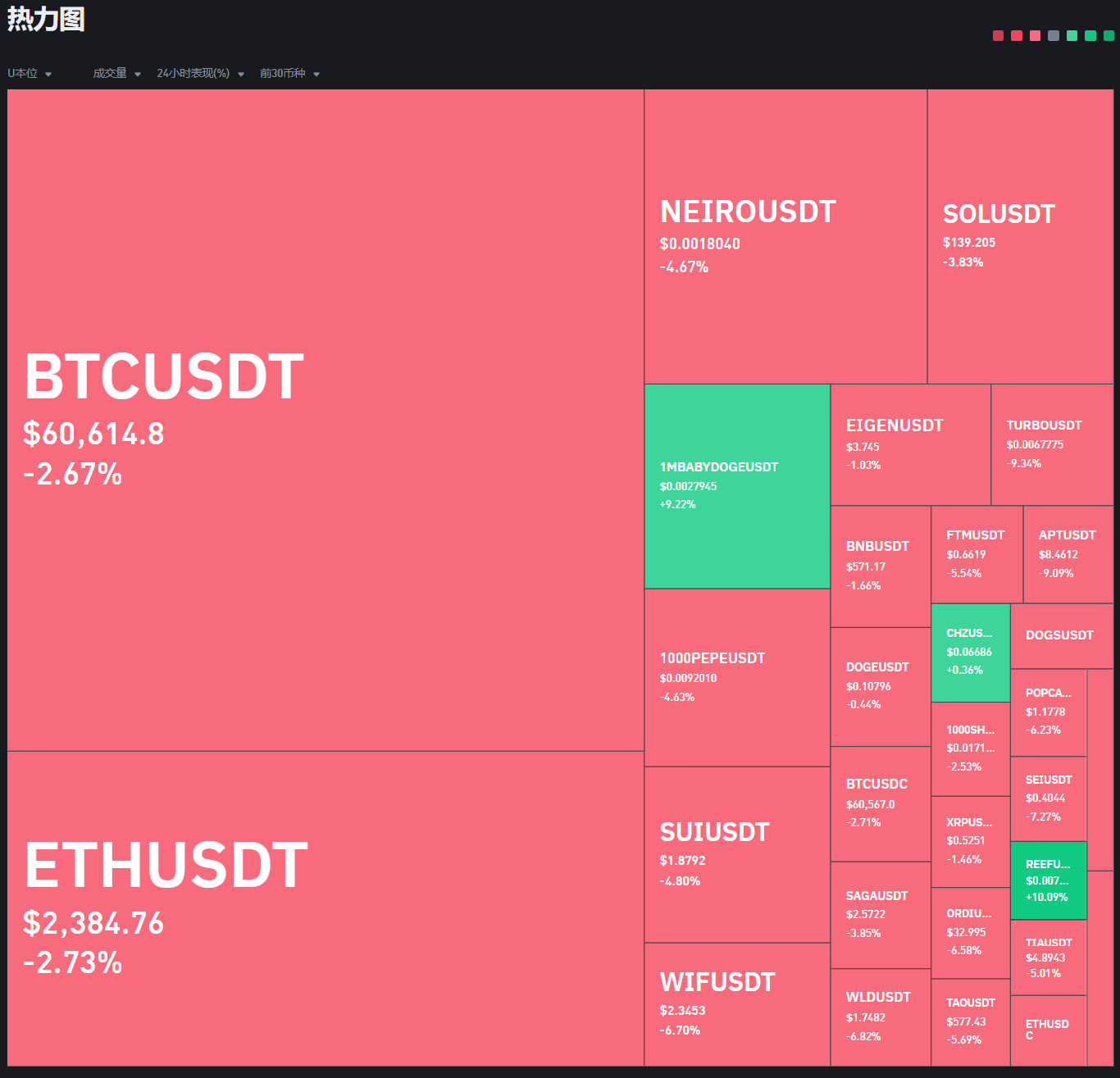

到目前为止,2024年的周期已经见证了Solana的主导地位,这个周期的主要叙事——Memecoins,都是在Solana上产生的。在价格方面,Solana也是表现最好的L1区块链,今年迄今已上涨约680%。虽然memecoin和Solana深深交织在一起,但自2023年复苏以来,Solana作为一个生态系统普遍燃起了人们的兴趣,其生态系统蓬勃发展,Drift (Perp-DEX)、Jito (Liquid stake)、Jupiter (DEX-Aggregator)等协议都拥有估值数十亿美元的代币,Solana的活跃地址和每日交易数超过了所有其他链。

Solana生态首要DEX Raydium是这个蓬勃发展的生态系统核心。“淘金热中,卖铁锹”这句老话完美地诠释了Raydium的立场:为推动memecoin热潮的流动性和交易提供动力。受益于memecoin交易的流量和更广泛的DeFi活动,Raydium已经巩固了其作为Solana生态系统中重要基础设施的地位。

本文旨在使用数据驱动的方法,用第一性原理方法拆解Raydium在Solana生态系统中的地位。

Raydium简介

Raydium于2021年推出,是基于Solana的自动化做市商(AMM),可实现无需许可的池创建、闪电般的交易速度和赚取收益的方式。Raydium的关键区别在于结构:Raydium是Solana上第一个AMM,并在DeFi推出了第一个与订单兼容的混合AMM。

当Raydium推出时,采用了一种混合AMM模型,允许与中央限价订单共享闲置的池流动性,而当时一般的DEX只能访问自己池中的流动性。这意味着Raydium的流动性也为OpenBook创造了一个市场,可以在任何OpenBook DEX GUI上交易。

虽然这是早期的主要区别,但后来该功能关闭。Raydium目前提供三种不同类型的池,分别是:

标准AMM池(AMM v4),正式名称为混合AMM

恒定产品交换池(CPMM),支持Token 2022

集中流动性池(CLMM)

对于在Raydium上发生的每次兑换,都会根据特定的池类型和池费用级别收取少量费用。这笔费用被分成两部分,分别用于激励流动性提供商、RAY回购和金库。

下面记录了Raydium上不同矿池的交易费、矿池创建费和协议费。以下是每个术语的含义及其各自的费用水平的简要说明:

交易费是在Swap交易中向交易者收取的费用

回购费用是回购Raydium代币所需交易费用的百分比

资金管理费是分配给资金管理的交易费的百分比

池创建费是在创建池时征收的费用,旨在阻止池垃圾邮件。池创建费由协议多重签名控制,并保留用于协议基础设施成本。

Solana生态DEX概况

图 2:Solana在DEX中的TVL上述主要分析了Raydium的工作原理,下面评估Raydium在Solana DEX领域中的地位。毋庸置疑,Solana在2024年的周期中已经成功跻身头部L1s。Solana的TVL位列第三,仅次于Tron(第二)和Ethereum(第一)。

图 3: 日活地址、日交易量、TVL和DEX交易量Solana继续在用户活动指标方面占据主导地位,如日活地址数、日交易量和DEX交易量。Solana上的活动和代币流动性的增加可归因于几个因素:Solana上的memecoin热潮。Solana快速和低成本结算,加上DApps的流畅用户体验,助推了链上交易的增长和繁荣。随着像$BONK和$WIF这样的代币达到数十亿美元的市值,以及Pump.fun的出现。作为一个memecoin的发布平台,Solana实际上已经成为memecoin交易的大本营。

目前Solana一直是这轮周期中使用最多的L1,并且在交易活动方面继续占据主导地位。作为活动增加的直接受益者,这意味着Solana上的DEX做得非常出色——更多的交易者意味着更多的费用,也意味着更多的协议收入。然而,即使在DEX中,Raydium也成功占据了相当大的市场份额,如下图所示:

图 4:Solana生态DEX交易量在各DEX中的市场份额Raydium在Solana DEX中排名第一,交易量在所有Solana DEX中最高,占据Solana DEX总交易量60.7%的市场份额。是因为Raydium允许在其上进行各种活动——从memecoin到稳定币。

Raydium实现这一点的一种方式是,在创建新市场时,为池创建者和流动性提供者提供多种选择。用户可选择在初始发布时选择固定的产品池进行价格发现,也可选择在集中的流动性池中选择更窄的范围进行LP:允许在Raydium上进行初始价格发现,同时在SOL-USDC,稳定币, LST和其他市场上仍然保持竞争力。

图 5:Solana DEX流动性最重要的是,Raydium仍然是最具流动性的DEX。值得注意的是,交易通常是规模经济问题,因为交易者会涌向流动性最大的交易所,以避免交易出现滑点。流动性产生流动性:当最大的DEX获取最多的交易者时,就变成了一个正向的飞轮,吸引了LP,让他们从手续费中赚钱,从而吸引更多渴望避免滑点的交易者。

在比较DEX时,流动性往往是一个被忽视的因素,但在评估表现最好的DEX时,流动性是至关重要的(尤其考虑到Solana上的交易者交易的是memecoin)。不同DEX之间流动性的碎片化会导致糟糕的用户体验,并且每次在不同DEX之间购买不同的memecoin会招致不满。

Memecoins与Raydium之间的关系

Raydium的流行也可归因于memecoin在Solana的复兴,特别是Pump.fun,一个memecoin发布平台,自今年早些时候成立以来已经获得了超过1亿美元的费用。

Pump.fun memecoins与Raydium有直接联系,当在Pump.fun上推出的代币达到69,000美元的市值时,Pump.fun会自动将价值12,000美元的流动性存入 Raydium。继续前面关于流动性的观点,这意味着Raydium实际上是交易memecoins最具流动性的平台。就像一个良性循环,pump.fun与Raydium结合 —> memecoins在那里发行—>人们在那里交易—>获得流动性—>更多 memecoins 在那里发行—>获得更多流动性,循环往复。

图 6:Pump.Fun在DEX上生成的代币数量因此,Pump.fun归因于Raydium,Pump.fun生成的memecoin几乎90%以上都在Raydium上进行交易。就像城市中的购物中心一样,Raydium是Solana上最大的“购物中心”,大多数人都会去Raydium进行“购物”,大多数“企业”(代币)都想在那里“开店”。

图 7. Solana上DEX代币对交易量与Raydium上代币对交易量

图 8:Raydium交易量(按代币类型)值得注意的是,虽然Pump.fun依赖Raydium,但事实并非如此,Raydium并不只依赖memecoins。事实上,根据图8,过去30天交易量最大的3个代币对是SOL-USDT/USDC,占总交易量的50%以上。(注意:两个SOL-USDC对是两个不同的池,费用结构不同)。

图7和图9也证实了这一点,图7显示SOL-USDC在交易量上远远超过所有其他DEX对。图7代表了所有DEX的交易量,它仍然表明整个生态系统的交易量不一定只由memecoin驱动。图9进一步显示了Raydium按代币类型的交易量。可以看到“原生”占据了最大的市场份额,超过70%。因此,虽然memecoin是Raydium的重要组成部分,但并不是全部。

图9:PumpFun收入

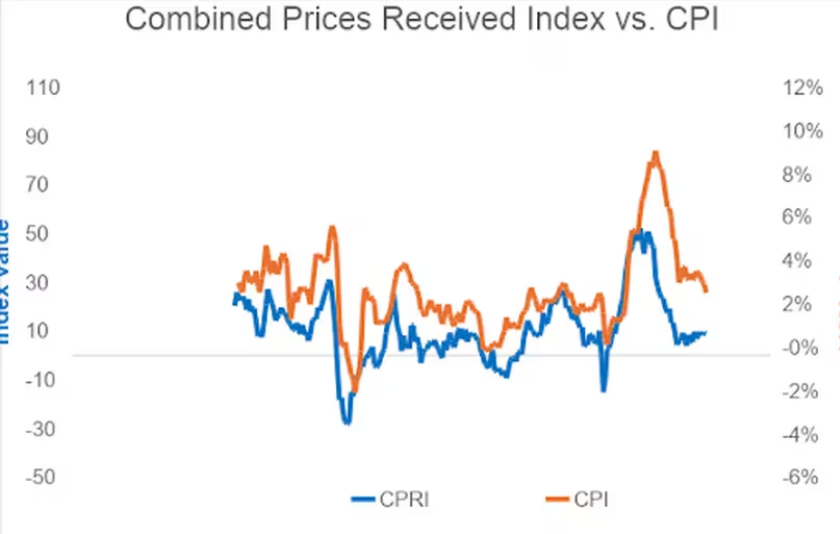

图 10:Raydium收入话虽这么说,memecoin的波动性很高,波动性大的池通常收取的费用更高。因此,虽然memecoin在交易量方面的贡献可能不如Solana池,但对Raydium的收入和费用贡献很大。从9月份的情况就可以看出这一点,因为memecoin是周期性资产,在“行情糟糕”的时候,随着风险偏好的减弱,其表现往往会大幅低于预期。随后,Pump.Fun的收入从7月/8月的平均每天80万美元下降了67%,到9月下降了约35万美元;Raydium在此期间的费用也同样下降。

图 11:Raydium TVL但就像加密行业的其他领域一样,这个行业具有很强的周期性,随着风险的消失,在熊市期间看到指标下降是正常的。相反,可以把TVL作为衡量协议真正反脆弱性的标准。虽然收入是高度周期性的,随着投机者的到来或离开而起伏不定,但TVL是一个衡量DEX可持续性的指标,以及如何经受住时间的考验。TVL类似于商场的“入住率”,商铺的使用率可能会随着季节的变化而变化,就像在现实中一样,只要商场的入住率高于平均水平,就可以认定为成功。

与人满为患的商场类似,Raydium的TVL随着时间的推移保持一致,这表明虽然收入可能会随着市场价格和情绪而波动,但其已经证明了有能力成为Solana生态系统的主要产品,并成为Solana上最好、流动性最强的DEX。因此,虽然memecoins确实对其收入做出了部分贡献,但memecoin的交易量并不总是如此,而且无论行情如何,流动性仍涌向Raydium。

Raydium与聚合器

图 12:Solana DEX交易来源虽然Jupiter和Raydium并不直接竞争,但Jupiter是Solana生态系统中的关键聚合器,通过包括Raydium在内的多个DEX的最有效路径交易。从本质上说,Jupiter作为一个元级平台,通过从各种DEX(如Orca、Phoenix、Raydium等)获取流动性,确保用户获得最优惠的价格。另一方面,Raydium作为流动性提供商,通过为基于Solana的代币提供深度流动性池,为Jupiter的许多交易提供支持。

图 13:24小时Jupiter AMM交易量虽然这两种协议旗鼓相当,但Raydium直接产生的有机交易量份额正在缓慢增加,而Jupiter的份额则缓慢减少。与此同时,Raydium占Jupiter所有挂单交易量的近50%。

这表明Raydium已成功构建一个更强大、更自给自足的平台,可以直接吸引用户,而不是依赖Jupiter等第三方聚合器。

直接交易量的增加表明,随着用户寻求最高效、最全面的DeFi体验,而无需通过聚合器,交易者正在发现与Raydium的原生界面和流动性池交互的价值。最终,这一趋势凸显了Raydium作为Solana生态系统中流动性提供商的能力。

Raydium与The World

最后,下面是使用Artemis插件为Raydium构建的对比表,对比了Solana上的其它DEX,包括聚合器。

图 14:Raydium与Solana DEX

图 15:Raydium与热门DEX在图 13 中,将Raydium与Solana上最受欢迎的DEX进行了比较,即Orca、Meteora和Lifinity,这4种DEX加起来占Solana DEX总量的90%。此外还将Jupiter列为聚合器。Meteora没有代币,但为了便于比较,仍将其包括在内。

可以看到在所有DEX中,Raydium的MC/Fees和FDV/Fees最低。Raydium的日活用户数也最多,所有其他DEX的TVL都比Raydium低80% 以上——除了Jupiter。

在图14中,将Raydium与其他链上的其他更传统的DEX进行了比较。Raydium的年化DEX交易量是Aerodrome的两倍多,但MC/Earnings比率较低。

Raydium代币

Raydium的代币经济学如下:

注:团队和种子(占总数的25.9%)在TGE后的前12个月内完全锁定,并在第13 - 36个月内每天线性解锁。归属于2024年2月21日结束。

Raydium代币有多种用例:$RAY的所有者可以质押代币获得额外的$RAY。最重要的是,$RAY是一种挖矿奖励,用于吸引流动性提供者加入Raydium,从而提高流动性池深度。虽然Raydium代币不是治理代币,但治理方法正在开发中。

虽然发行代币在DeFi之夏后不受市场青睐,但Raydium的年通胀率极低,其年化回购是DeFi中最好的代币之一。年化发行量目前约为190万RAY,其中RAY质押占总发行量的165万,与其他流行的DEX在高峰期的发行量相比微不足道。按当前价格计算,RAY每年发行价值约510万美元的RAY。与Uniswap相比非常低,Uniswap在完全解锁之前每天的发行量为145万美元,每年5.2925亿美元。

Raydium上每个池中的每次兑换都会收取少量交易费。正如文档中所述,“根据给定池的具体费用,这笔费用被分成激励流动性提供者、RAY回购和金库。总而言之,无论给定池的费用等级如何,所有交易费用的12%都用于回购RAY”。

图 16:Raydium累计交易量

图 17:Raydium回购数据Raydium累计交易量超3000亿美元,成功回购了大约3800万RAY代币,相当于价值5200万美元。Raydium的回购计划是所有DeFi项目中最亮眼的,帮助推动Raydium在Solana的所有DEX中名列前茅。

Raydium的案例

总之,Raydium基本上领先于Solana上的所有DEX,并且处于随着Solana持续增长而取得成功。Raydium经历了过去一年的增长,而且似乎不会很快停止,因为memecoins热潮不褪,最新的memecoin热潮围绕着人工智能(如 $GOAT)。

作为Solana上的主要流动性提供商和AMM, Raydium的独特地位使其在从新兴趋势中获取市场份额方面具有战略优势。最重要的是,Raydium对创新和生态系统增长的承诺体现在其频繁的升级,对流动性提供商的激励以及与社区的积极参与。这些因素表明,Raydium不仅准备好适应不断变化的DeFi环境,而且还准备好引领DeFi。