解读币安报告:2024降息周期来临,全面解析美联储政策影响

原文作者:深潮 TechFlow

导读

在全球经济格局不断变化的今天,美联储的货币政策走向牵动着全球金融市场。2024 年 9 月,美联储自 2020 年以来首次降息,开启新一轮降息周期。

Binance Research 近期发布了一份报告,深入阐述了美联储利率政策的来龙去脉,以及其对经济和各类资产的影响。

报告从经济基础理论出发,结合最新数据和历史经验,系统性地分析了利率、通胀、就业等核心经济指标之间的关系。同时,对股票、债券、大宗商品和加密货币等不同资产类别在降息周期中的表现进行了全面剖析,为投资者提供了清晰的决策参考。

深潮 TechFlow 对该报告的关键信息进行了梳理,内容如下。

关键要点

最新降息动态:美联储于 2024 年 9 月宣布降息 0.5% ,随后在 11 月进一步降息 0.25% ,标志着自 2020 年 3 月新冠疫情应对措施以来的首次降息行动。市场预期 2025 年将继续降息 1-2 个百分点,其中 12 月份再次降息 0.25% 的概率约为 62% 。

政策背景解析:美联储秉持"双重使命"原则,致力于促进最大就业和维持物价稳定(通胀目标 2% )。2022 年中期,通胀一度突破 9% ,促使美联储采取积极加息措施,将利率提升至 20 年来的最高水平。随着通胀逐步降温,美联储开启新一轮降息周期。

利率影响机制:利率作为"货币的价格",其变动将通过两个主要渠道影响市场:

降低借贷成本,使市场主体更容易获得资金,同时降低现有债务负担

降低无风险收益率,推动投资者寻求其他投资渠道以提高回报

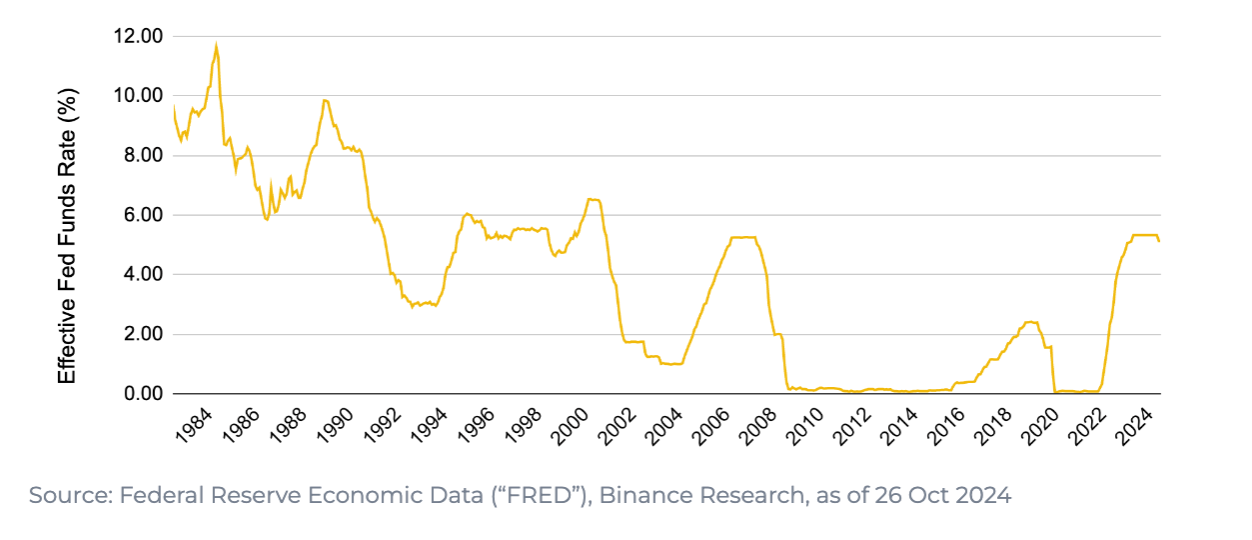

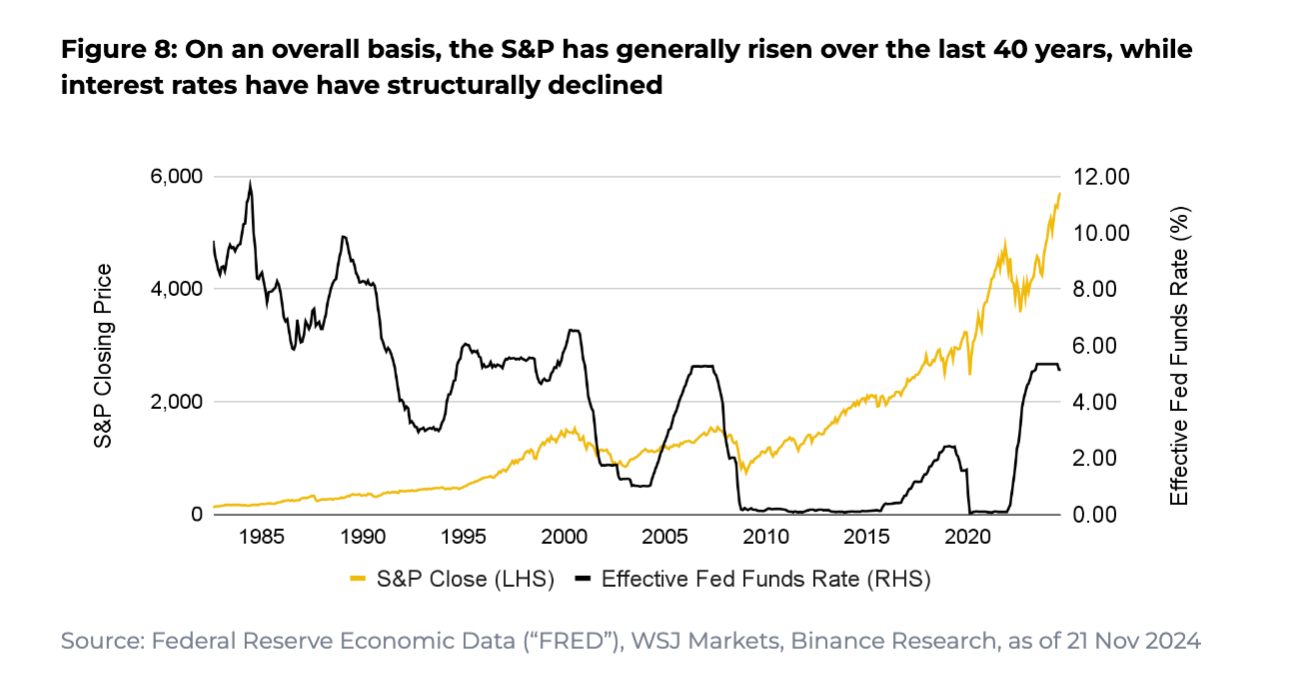

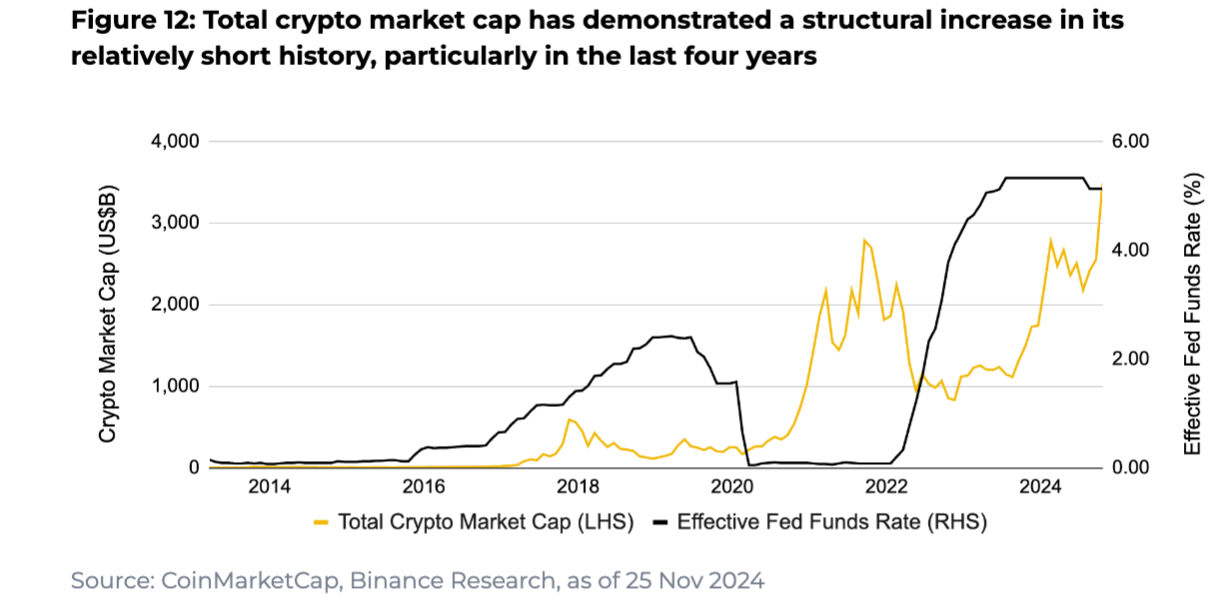

历史趋势:美国利率在过去 50 年呈现结构性下降趋势,从 1980 年代的 8-10% ,降至 2010 年代的接近零利率时期,再到近期的 5% 以上水平。

资产表现分析:

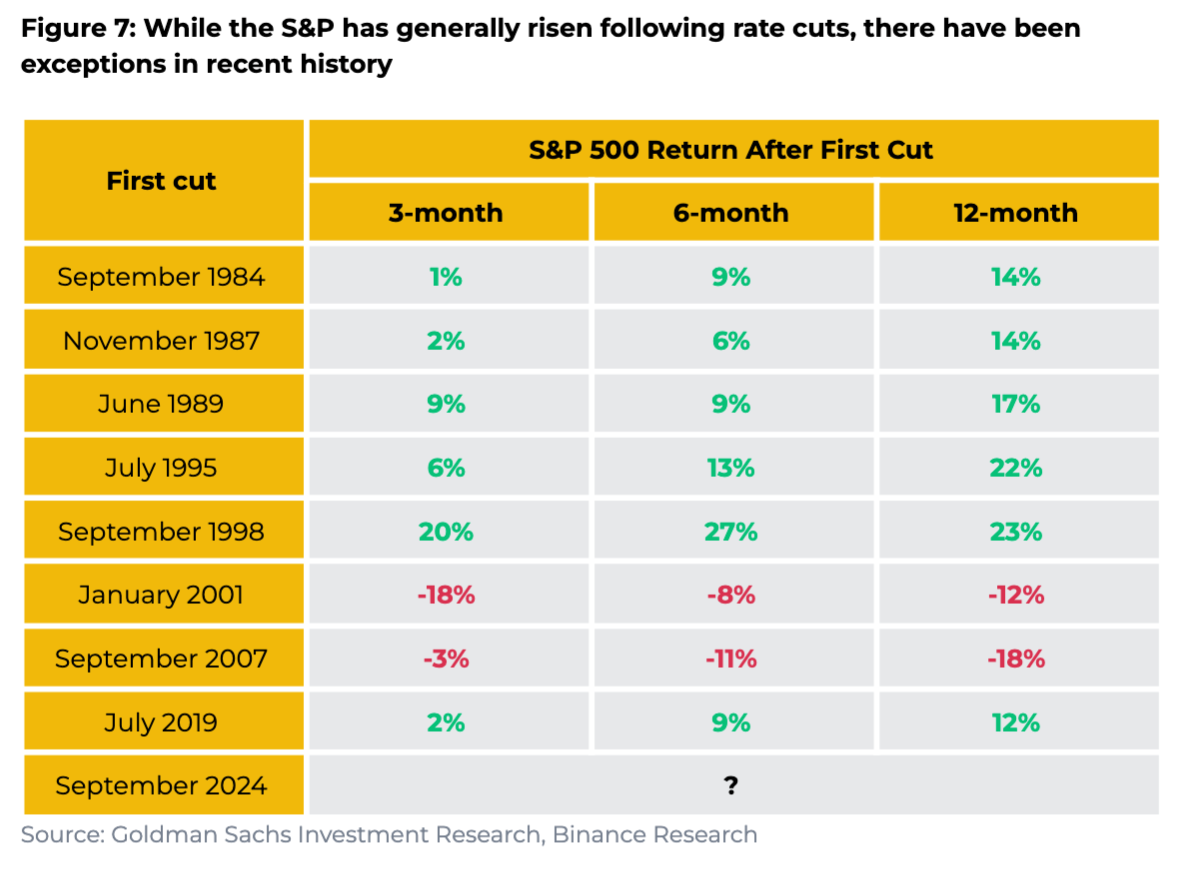

股市(标普 500)在降息后普遍呈上涨趋势,但经济衰退期可能出现例外

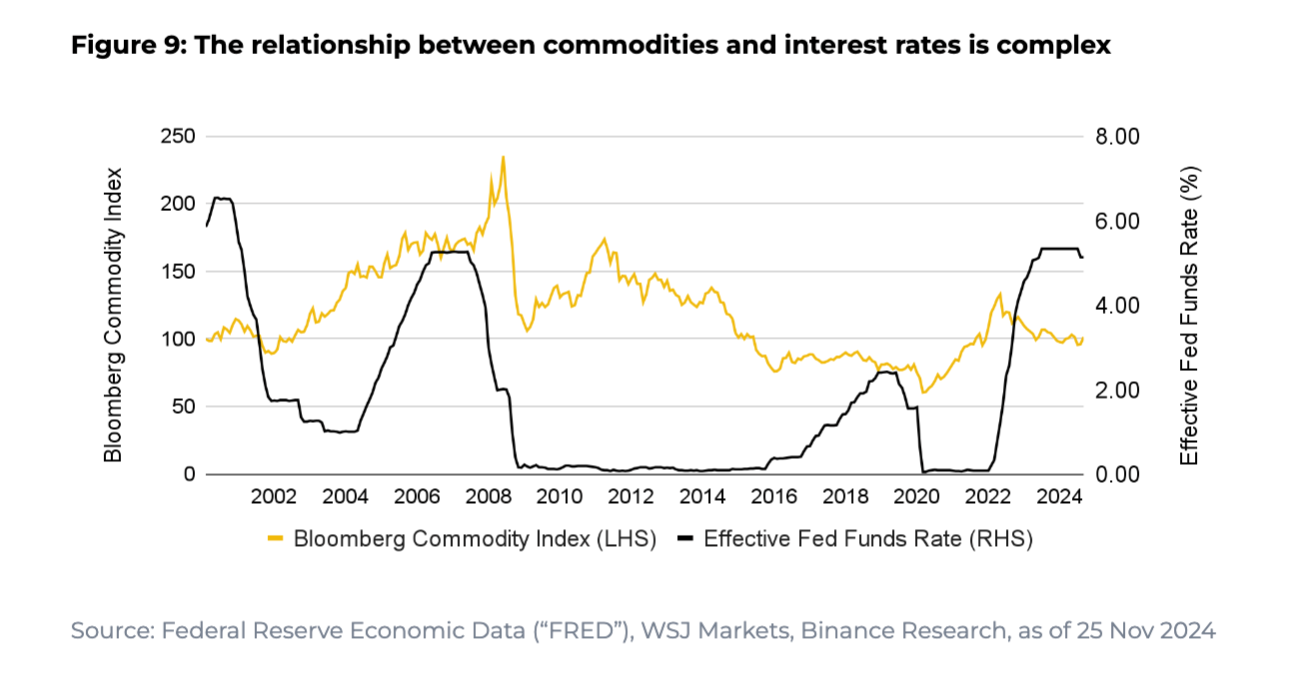

大宗商品与利率关系较为复杂,受库存成本、收益率缺乏和汇率等多重因素影响

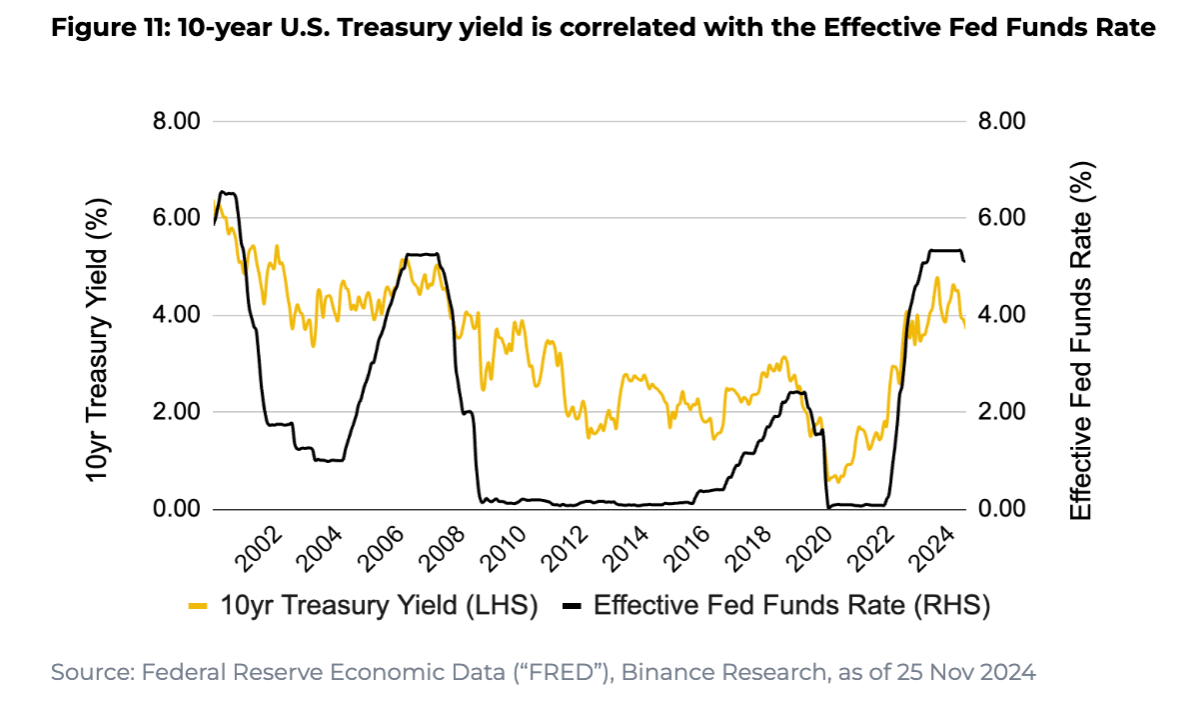

债券价格与利率呈明显反向关系

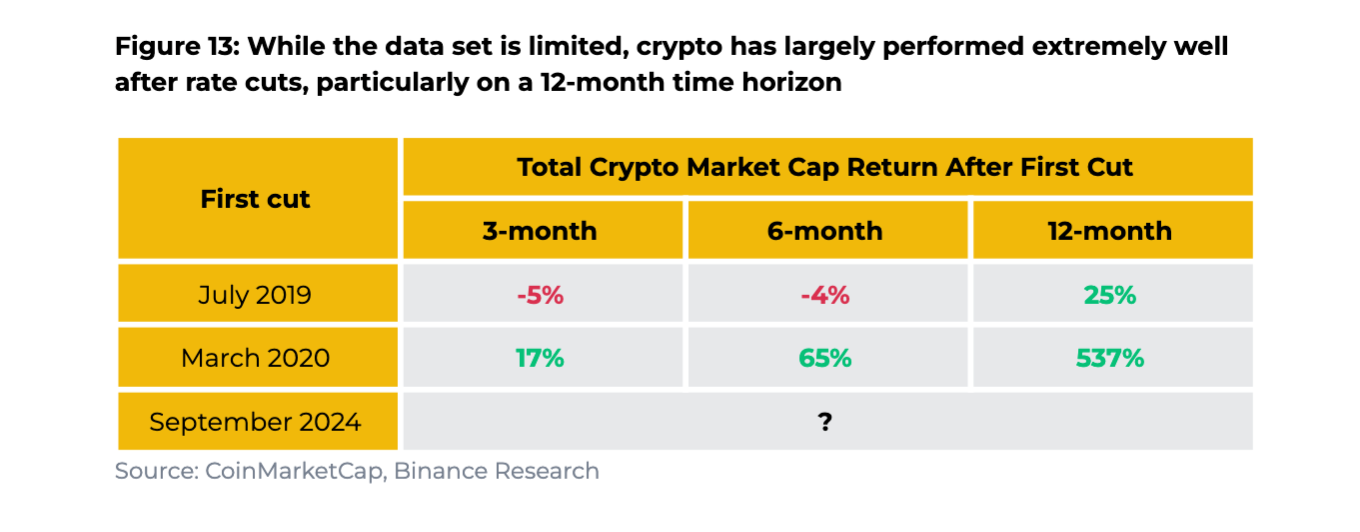

加密货币虽然历史数据有限,但在降息周期表现强劲,如 2020 年 3 月降息后 12 个月内增长 537%

政策转向:全球央行降息序幕已启

2024 年 9 月 18 日,美联储将联邦基金利率目标区间下调 0.5 个百分点至 4.75-5.00% ,这是自 2020 年 3 月应对新冠疫情以来的首次降息。在此之前,为应对通胀上升,美联储于 2022 年 3 月至 2023 年 7 月期间连续激进加息,随后连续八次会议维持利率不变,直至此次降息。11 月的 0.25% 降息进一步确认了新一轮降息周期的开启。

美联储的政策行为始终围绕其双重使命展开:促进最大就业和维持物价稳定。后疫情时期,物价快速上涨, 2022 年中期通胀一度突破 9% ,这促使美联储启动了 20 年来最强力的加息周期,将目标利率从疫情期间的 0-0.25% 一路提升至 5.25-5.50% 。随着通胀逐步降温,美联储开始转向宽松。当前市场预期 2025 年将有 1-1.5 个百分点的降息空间,其中 12 月份降息 0.25% 的概率约为 62% (维持不变的概率约为 38% )。

通胀、降息与更广泛经济体系(包括资产表现)之间的关系错综复杂,值得市场参与者深入关注。

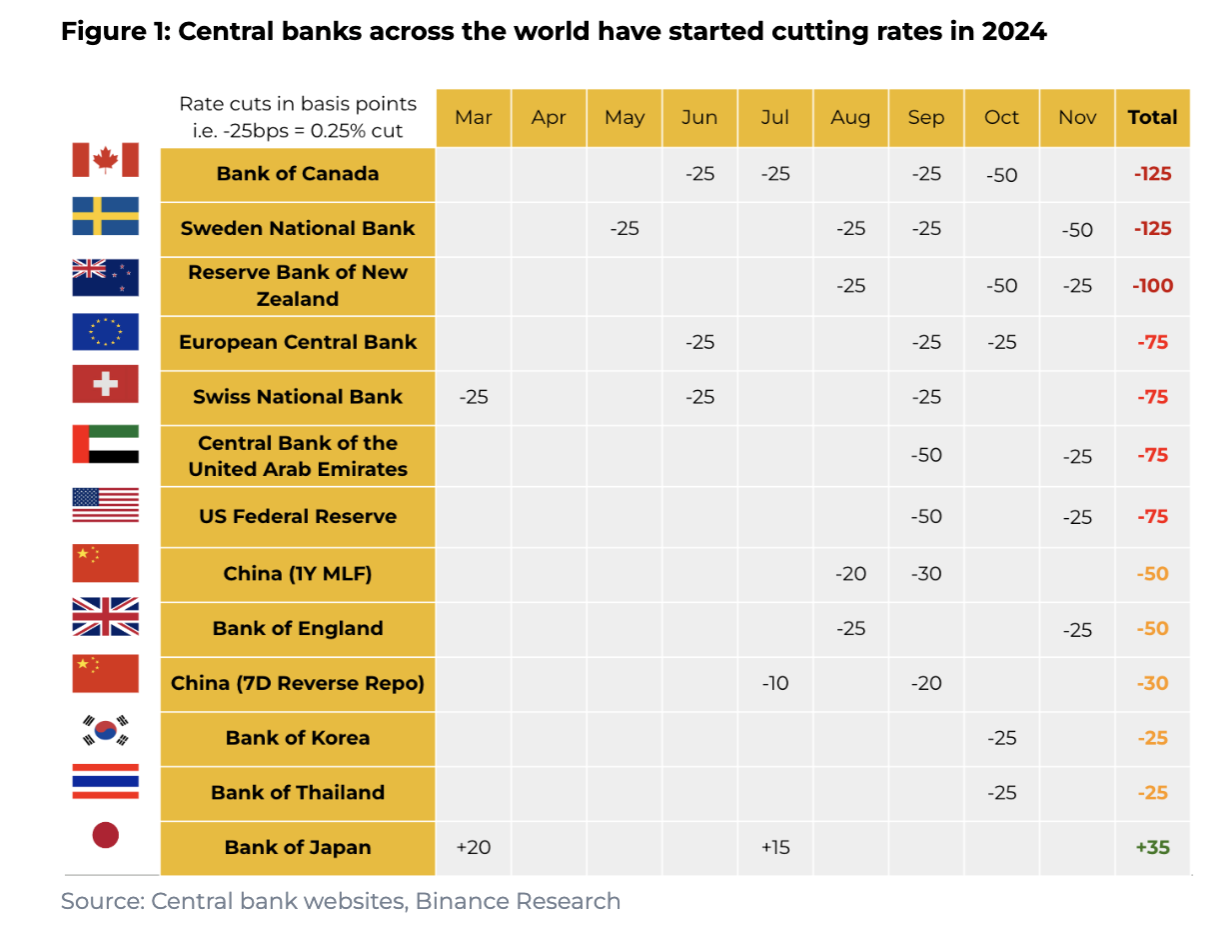

值得注意的是, 2024 年全球多个央行已开启降息进程,这一趋势将对全球金融市场产生深远影响。

基础概念:利率与经济运行机制

沃伦·巴菲特曾说:"利率驱动着经济宇宙中的一切"。让我们从最基本的概念出发,理解利率如何影响经济运行。

利率的基本原理

• 核心定义:利率本质上是"货币的价格"

提高利率 = 货币更贵

降低利率 = 货币更便宜

当前降息环境的两大影响

1、债务与借贷效应

企业和机构能以更低成本获得融资,促进投资扩张

现有债务的利息负担降低,改善现金流状况

消费者借贷成本下降,刺激消费和住房需求

整体经济活动受到提振,有助于经济增长

2、收益率效应

政府债券等无风险资产收益率下降

投资者被迫寻找其他投资渠道以获取更高回报

股票、房地产等风险资产估值获得支撑

资金从低风险资产向高风险资产转移

主要经济变量

通货膨胀

美联储将 2% 设为长期目标通胀率

2022 年中期曾突破 9% 的高位

就业情况

当前失业率维持在 4.1% 的相对健康水平

非农就业数据每月首个周五发布,是市场重要指标

市场环境与外部因素

企业盈利:季度财报及预期是市场信心晴雨表

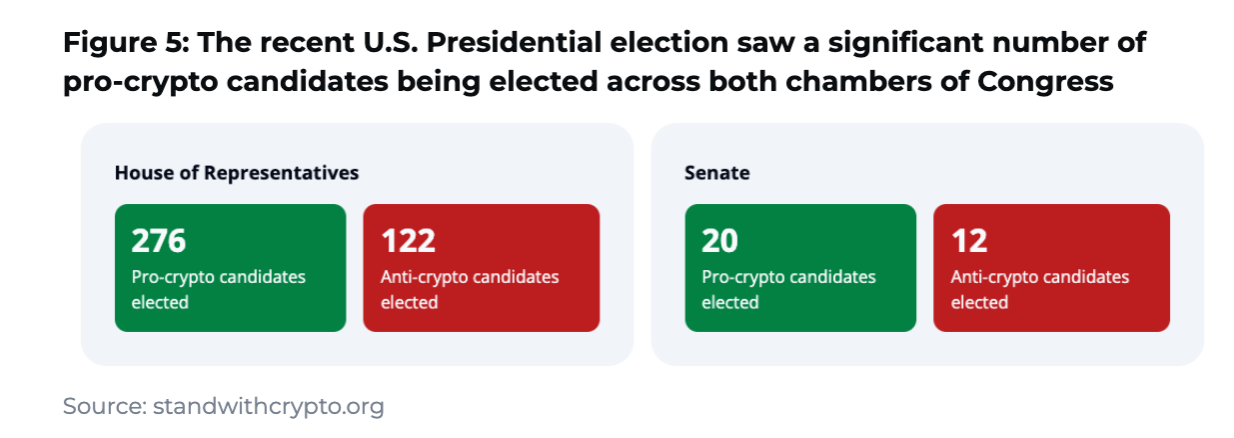

监管政策:包括加密货币在内的金融创新监管态度(如下图所示,绿色代表的美国选举中加密友好人士在众议院和参议院的人数显著增加)

地缘政治:国际贸易关系、区域冲突等外部冲击

宏观指标:包括贸易平衡、消费者信心、PMI 等

历史视角:过去的美联储降息周期及资产表现

利率变动趋势

过去 50 年美国利率呈现结构性下降趋势:

1980 年代:维持在 8-10% 的高位

2010 年代:接近零利率水平

近期:升至 5% 以上

2024 年 9 月和 11 月:开启新一轮降息周期

各类资产的历史表现

股票市场(标普 500)

整体趋势:降息后普遍上涨

具体表现:

1984 年 9 月首次降息: 3 个月 1% , 6 个月 9% , 12 个月 14%

1995 年 7 月降息: 3 个月 6% , 6 个月 13% , 12 个月 22%

特殊情况: 2001 年和 2007 年(经济衰退期)出现负收益

2001 年 1 月: 12 个月-12%

2007 年 9 月: 12 个月-18%

大宗商品

影响因素:

库存成本:利率影响持有成本

收益特性:无固定收益

美元汇率:大宗商品多以美元计价

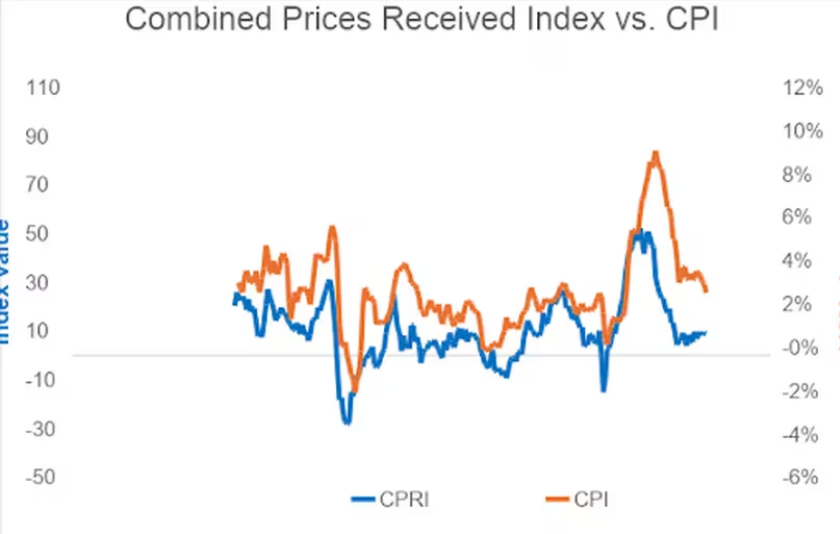

通胀关联:

通常被视为通胀先行指标

常用作通胀对冲工具

债券

核心特征:与利率呈明显反向关系

运行机制:

利率上升→债券价格下跌

利率下降→债券价格上涨

十年期国债收益率:与联邦基金利率高度相关

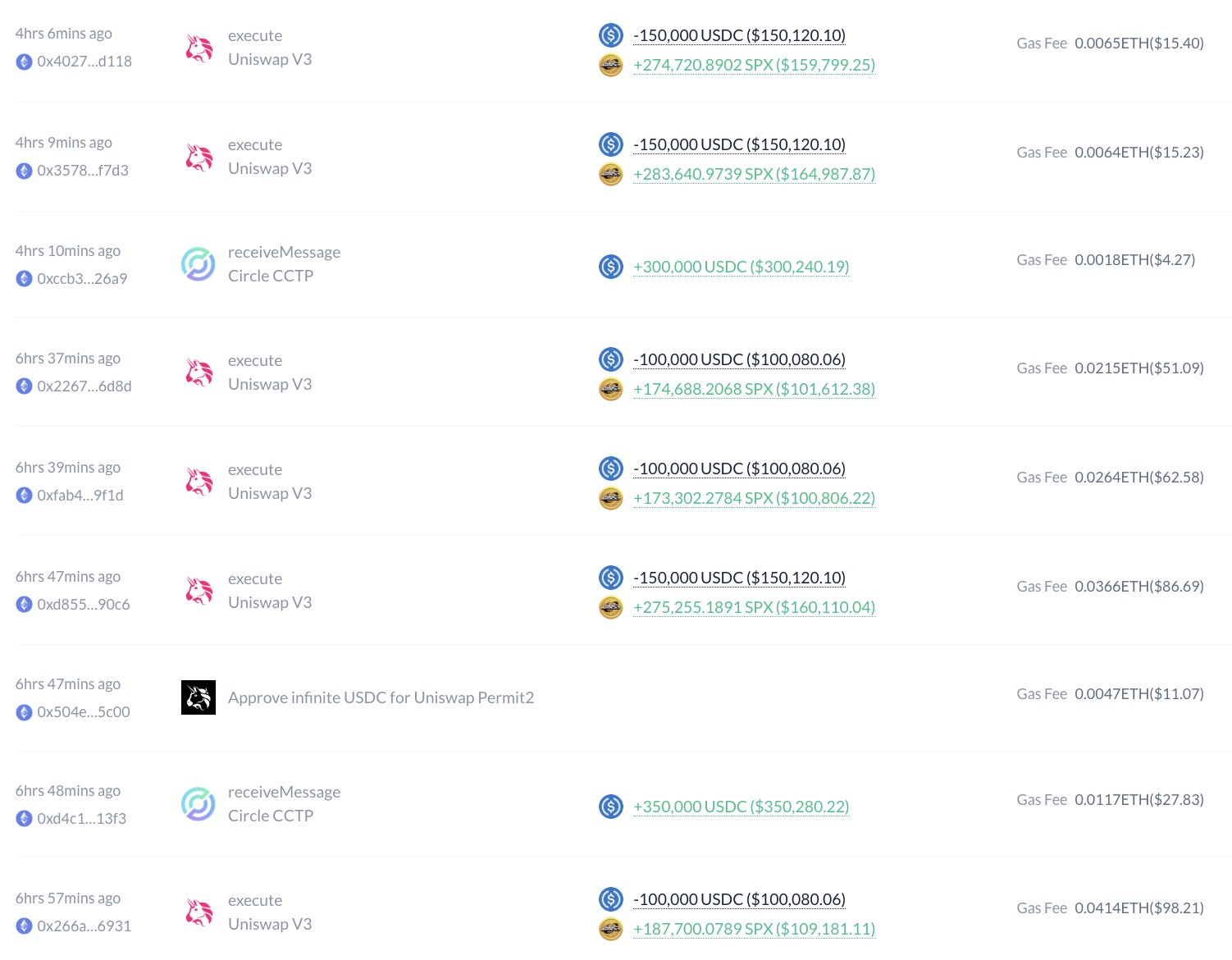

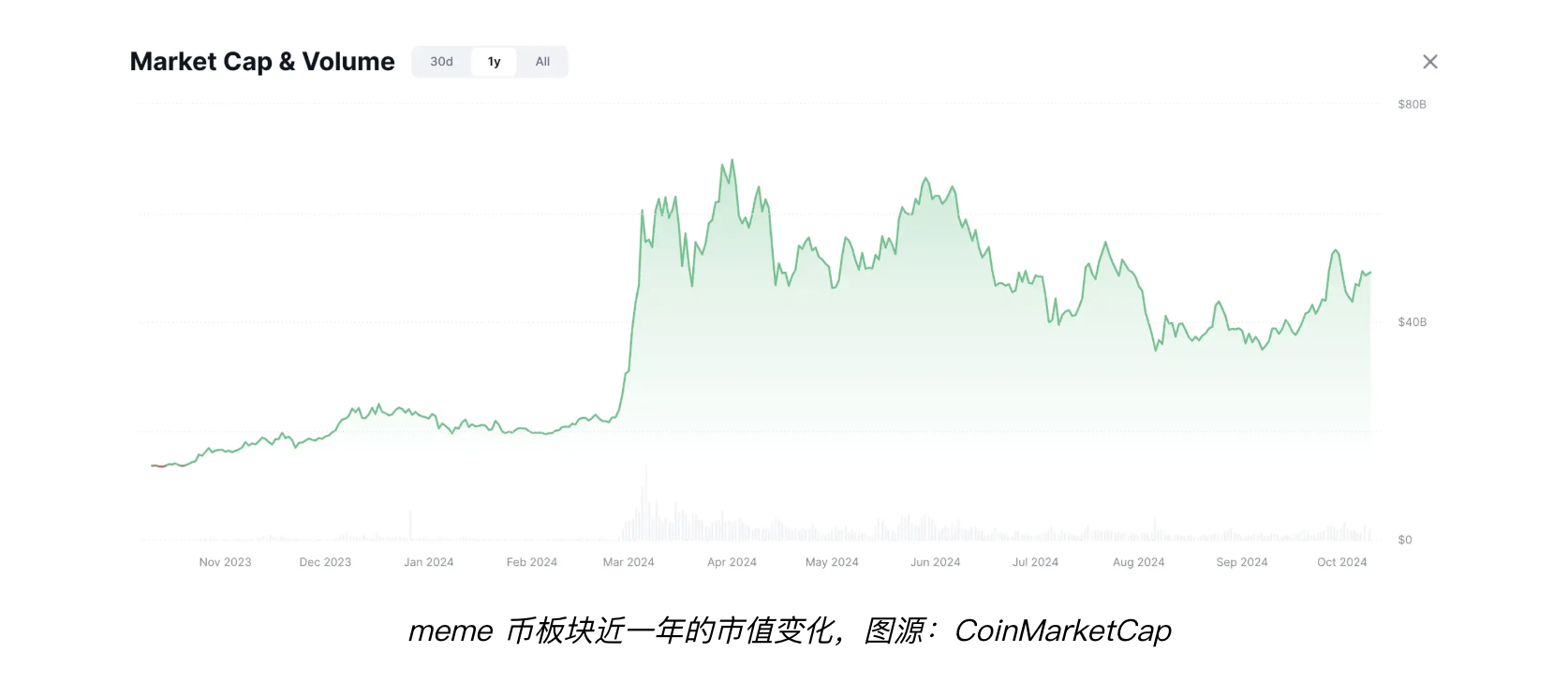

加密货币

历史数据:仅经历两轮降息周期(2019 下半年和 2020 年 3 月)

表现亮点:

2019 年 7 月降息: 12 个月 25%

2020 年 3 月降息: 12 个月 537%

特殊考量:

样本期较短

市场规模相对较小,波动性较大

受多重因素影响,不仅限于利率变动

这一历史回顾显示,虽然降息通常对资产价格形成支撑,但具体表现因资产类别和宏观环境而异。特别是在经济衰退期,即使降息也可能无法阻止资产价格下跌,这提示投资者需要综合考虑多重因素,而不是简单依据降息与否做出投资决策。

这一历史回顾显示,虽然降息通常对资产价格形成支撑,但具体表现因资产类别和宏观环境而异。特别是在经济衰退期,即使降息也可能无法阻止资产价格下跌,这提示投资者需要综合考虑多重因素,而不是简单依据降息与否做出投资决策。

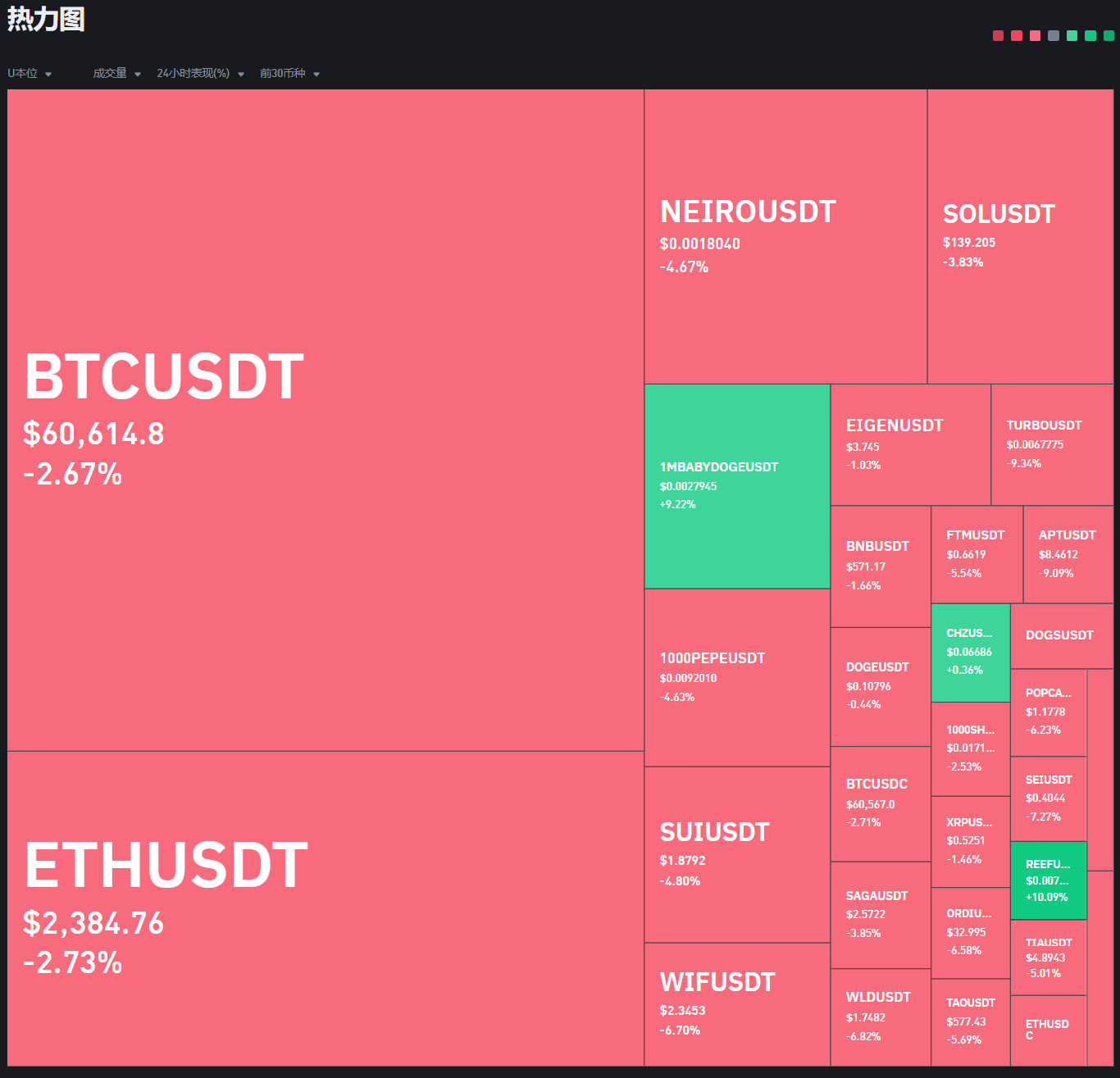

结论:全球降息周期开启,市场机遇与挑战并存

如报告所示, 2024 年 9 月成为本世纪第四大降息月,全球共有 26 个央行实施降息政策。这一趋势在 10 月和 11 月持续延续,标志着全球货币政策进入新的周期。美联储作为全球最具影响力的央行,其 9 月和 11 月的两次降息不仅影响深远,更预示着 2025 年可能迎来更大范围的政策宽松。

从历史经验来看,降息周期往往会降低货币成本,改善市场流动性环境,进而对资产价格形成支撑。然而,本轮降息周期具有其独特性:全球通胀已从 2022 年的高点明显回落,但仍需警惕通胀反弹风险;就业市场保持相对稳定,失业率维持在 4.1% 的健康水平;地缘政治局势则增添了额外的不确定性。

展望 2025 年,市场普遍预期美联储将继续降息 1-1.5 个百分点。在此背景下,全球主要央行或将跟随美联储步伐,进一步改善流动性环境。然而,投资者在把握机遇的同时也需要保持清醒:不同资产类别在降息周期中可能呈现差异化表现,简单追随降息可能无法获得理想收益。建议投资者在充分理解基本面的基础上,关注结构性机会,谨慎布局,以更好地应对这一新的市场环境。