解读全球加密概念股:币圈外的流动性新高地

原文作者:JoyChen,EvanLu,Waterdrip Capital

随着全球金融监管环境逐渐清晰,加密货币市场从原先的“小众圈子”逐步走向主流金融体系。自美国大选后,特朗普当选总统对加密货币行业产生了积极影响,承诺采取更加友好的监管政策,包括建立国家比特币储备和鼓励美国扩大比特币挖矿活动,这些承诺提振了市场信心。接下来几天的资本市场中开始了普遍性传导,在这一背景下,多个区块链概念股普涨。

目前,越来越多的上市公司已经意识到区块链技术的巨大潜力,并积极将其纳入公司的战略布局。许多区块链概念股的公司发展势头强劲,在市场上获得了显著的关注和投资。这些公司通过引入区块链技术,推动了业务的数字化转型和价值创造,逐步成为行业内的重要玩家。我们密切关注了许多这一领域的股票,看到它们在资本市场上的表现越来越亮眼,未来有望在区块链的推动下迎来更大的发展机遇:

近年来,尤其是美国推出加密货币相关 ETF(如比特币现货 ETF)带来的监管红利,标志着加密货币不再局限于封闭的数字货币市场,而是与传统资本市场深度融合。灰度基金(Grayscale)作为其中的先行者,其比特币信托(GBTC)已经成为传统投资者进入加密市场的桥梁。数据显示,贝莱德旗下的比特币现货 ETF(IBIT)资产管理规模已达 172.43 亿美元,年初以来几乎一直处于净流入状态。而灰度比特币现货 ETF(GBTC)管理资产规模为 136.59 亿美元,展现了投资者对这一新兴资产类别的兴趣和信心。

当前加密货币市场的总市值约为 3.2 万亿美元,我们可以按照资产类别划分为以下三个主要部分:

比特币(BTC)

比特币作为整个加密市场的核心资产,目前市值约为 1.9 万亿美元,占加密货币总市值的 50% 以上。它不仅是传统金融和原生币圈共同认可的价值储存工具,也因其抗通胀特性和有限供应成为机构投资者的首选,被誉为“数字黄金”。比特币在加密市场中扮演着关键枢纽的角色,稳定市场的同时,还为传统资产和原生链上资产之间提供了互联的桥梁。

原生链上资产

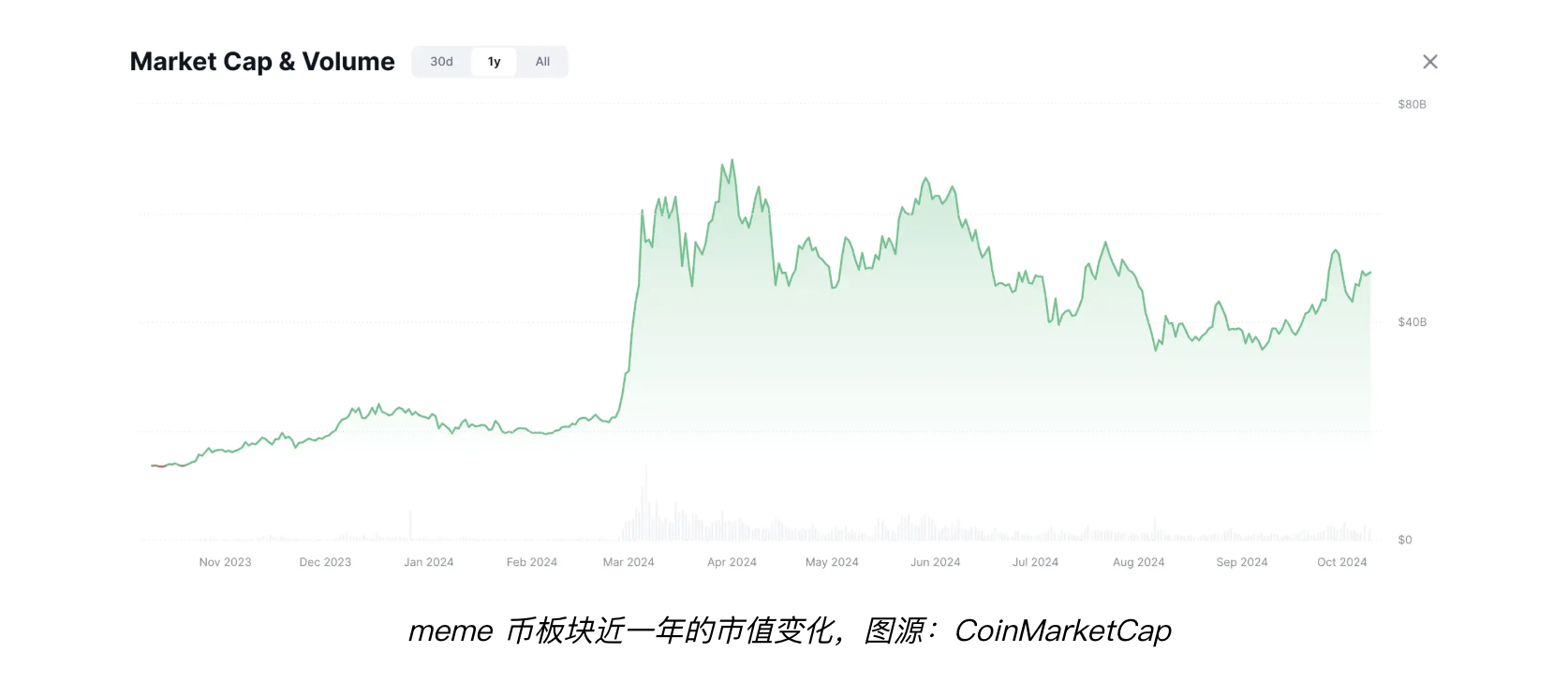

包括公链代币(如以太坊 ETH)、去中心化金融(DeFi)相关代币,以及链上应用中的功能型代币等。这一领域种类繁多,波动性高,其市场表现受技术更新与用户需求驱动。目前市值约为 1.4 万亿美元,实际远低于市场预期的高增长。

传统资产与加密技术的结合

这一领域涵盖了链上真实世界资产(RWA)代币化、基于区块链的证券化资产等新兴项目。目前其市值仅为几千亿美元,但随着区块链技术的普及与传统金融的深度融合,这一领域正在快速发展。通过将传统资产代币化,提升流动性,也是未来加密市场增长的主要驱动力之一。我们对这一部分充满信心,认为其将推动传统金融向更加高效透明的数字化方向转型,并释放巨大的市场潜力。

为什么我们如此看好传统资产的增长空间?

过去半年间,比特币的资产属性经历了全新的演变,资本市场的主导力量也完成了从旧势力到新资金盘的过渡。

2024 年,加密货币在传统金融领域的地位进一步得到巩固。包括贝莱德和灰度在内的金融巨头纷纷推出比特币和以太坊的交易所交易产品,为机构和散户投资者提供了更加便捷的数字资产投资渠道,这也进一步印证了与传统证券的联系。

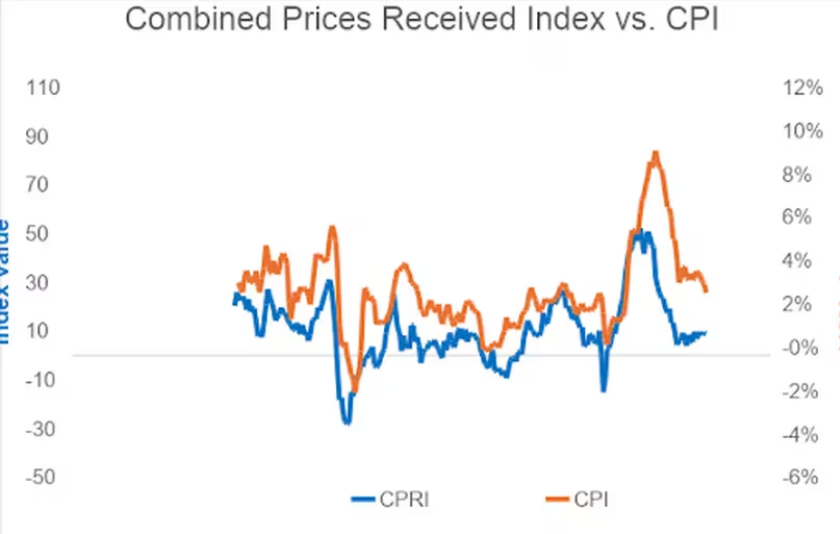

同时,现实世界资产(RWA)的代币化趋势也在加速发展,进一步提升了金融市场的流动性和覆盖范围。例如,德国国有开发银行 KfW 在 2024 年通过区块链技术发行了两次数字债券,总计 1.5 亿欧元。这些债券通过分布式账本技术(DLT)进行结算,法国计算机设备制造商 Metavisio 发行了企业债券,利用代币化为其在印度的新制造设施提供资本支持,这也显示了传统金融机构正在利用区块链技术优化运营效率,许多金融机构已经将加密技术引入其业务模式。

如今,一个以比特币为核心资产、通过 ETF 和股票市场作为资金流入主要渠道、并借助像 MSTR 这样的美股上市公司作为承载平台的资金循环模式,正在不断吸纳美元流动性,全面展开。

传统金融与区块链的结合,将会比原生链上资产孕育更多的投资机遇。这一趋势的背后,反映了市场对稳定性与实际应用场景的重视。传统金融市场拥有深厚的基础设施与成熟的市场机制,结合区块链技术后,将释放更大的潜力。对此,水滴资本(Waterdrip Capital),特别是其旗下的太平洋水滴数字资产基金,在未来也会重点关注传统金融市场与加密行业的创新结合,以寻找融合领域的投资机会。

本研究报告将浅析区块链概念股的增长模式,特别是其与链上资产结合的方式,以发掘更多创新投资机会。例如,MSTR 的增发模式展现了通过可转债及股票发行,以美元资产换取链上资产的典型路径。近期 MSTR 的股票价格随比特币价格上涨迅速攀升,其 2027 年到期的可转债收益创下三年新高,这种策略使其股票表现远超传统科技股。

通过这些视角,可以发现,加密市场的未来发展不仅仅是数字货币本身的增量,而是与传统金融融合的巨大潜力。从监管红利到市场结构的变化,区块链概念股正处于这一大趋势的关键节点,成为全球投资者关注的焦点。

我们将目前的区块链概念股大概分为以下几类:

一、资产驱动概念

关于资产配置概念的区块链股,公司策略就是将比特币作为主要储备资产。这一策略最早由 MicroStrategy 于 2020 年实施,并迅速引起市场关注。今年,其他公司如日本投资公司 MetaPlanet 和香港上市公司博雅互动也纷纷加入,比特币的收购量不断增加。MetaPlanet 宣布引入由 MicroStrategy 制定的关键绩效指标 “比特币收益率”(BTC Yield),其第三季度 BTC Yield 为 41.7% ,第四季度(截至 10 月 25 日)高达 116.4% 。

1、Coinbase (COIN)

加密货币交易平台,数字货币的交易和存储服务

Coinbase 成立于 2012 年,并于 2021 年在纳斯达克上市,是美国首家且唯一一家合法合规的上市加密货币交易所。这一地位使其成为美国交易量最大的加密货币交易所,同时也吸引了许多机构选择其作为托管加密资产的首选平台。Coinbase 与 Circle 联合发行了锚定美元的稳定币 USDC,并拓展了质押托管等多样化业务。此外,Coinbase 还是 ARK Invest 基金经理木头姐(Cathie Wood)的核心持仓股,Cathie 多次公开表示对其看好。

Coinbase 的股价走势与比特币高度相关,例如,其历史高点出现在 2021 年 11 月 8 日,与比特币历史高点(2021 年 11 月 10 日)几乎重合。而在近期低点(2022 年 11 月 21 日),股价与比特币价格同步触底。从 2021 年的 368.9 美元高点到最低点 40.61 美元,股价最大跌幅达 89% ,波动幅度甚至超过比特币同期 78% 的跌幅,体现了 Coinbase 在加密市场中的放大杠杆效应。

近期半年内,Coinbase 股价的波动主要受到监管压力和比特币 ETF 审批进程的影响。在 2023 年,比特币 ETF 的获批最初被认为是重大利好,但市场随后担忧此类产品可能对 Coinbase 传统业务模式产生分流效应,导致股价一度回落。尽管如此,大选后的市场动态为 Coinbase 带来了利好。

随着特朗普赢得选举,其对加密货币友好的政策预期增强市场信心,推动 Coinbase 股价迅速上涨。选举初期股价曾短暂下探至 185 美元,但最终飙升至 329 美元左右。可以预期,在美国这一相对封闭的合规加密市场中,普通投资者的比特币投资需求将带动 Coinbase 持续受益。Coinbase 作为美国合法交易所的龙头企业,基本面较为稳健,且其高度合规的身份使其在政策利好时具备更大的优势。未来,随着更多普通投资者进入市场,Coinbase 或将吸引大规模流量。

2、Bakkt Holdings(BKKT)

Bakkt 是一家领先的加密货币平台,致力于为机构投资者提供合规的加密资产托管和交易服务。该公司拥有纽约州金融服务部(NYDFS)颁发的加密资产托管牌照,由于近年来多个加密资产托管平台发生了安全事件,Bakkt 凭借其合规性和强大的监管背景,尤其是在机构客户中赢得了信任。

Bakkt 最初由洲际交易所集团(ICE)创立,后通过分拆成为独立的上市公司,展现了传统金融与加密经济之间的结合。最近,Bakkt 的股价经历了显著上涨,主要是由于特朗普旗下的媒体与科技集团(DJT)计划全资收购 Bakkt。根据《金融时报》报道,特朗普的公司 DJT 正在与 Bakkt 进行深入的收购谈判,收购计划如果成功,将进一步推进特朗普在加密货币市场的布局,并为 Bakkt 提供资金支持与更多发展机会。

在消息发布当天 Bakkt 的股价飙升了 162% ,并在盘后交易中继续上涨超过 15% 。DJT 的股价也随之上涨约 16.7% 。此外,Bakkt 在收购前的市值略高于 1.5 亿美元,这一估值是基于公司过去一段时间的财务表现和加密市场的波动情况。尽管 Bakkt 的营收并未达到预期(截至 9 月 30 日的三个月内,公司营收为 328, 000 美元,运营亏损 27, 000 美元)。

从投资角度来看,Bakkt 是一家具有巨大潜力但仍面临挑战的公司。首先,Bakkt 在合规性和机构服务方面具备独特优势,特别是在机构投资者逐渐加入市场的趋势下。其次,Bakkt 的股价近期大幅上涨,主要受益于特朗普集团的收购意图。这一收购将为 Bakkt 提供更多的资金和资源,有可能加速其在加密货币交易领域的发展。然而,Bakkt 过往的盈利表现不佳,且其主要收入来自于加密资产托管和交易服务,而这些业务的增长潜力仍然不确定。因此,在投资 Bakkt 时,需要考虑其盈利模式的可持续性及市场竞争的激烈程度。