DeSci:何以用链上 Meme 来挑战现有科研体系?

撰文:Ac-Core,YBB Capital Researcher

TL;DR

DeSci 热点的诞生主要源于 Binance Labs 投资了 BIO Protocol,CZ 新方向发言涉及了生物科技领养,CZ 与 Vitalik 共同讨论了 DeSci,a16z 领投了 DeSci 项目 AmionChain;

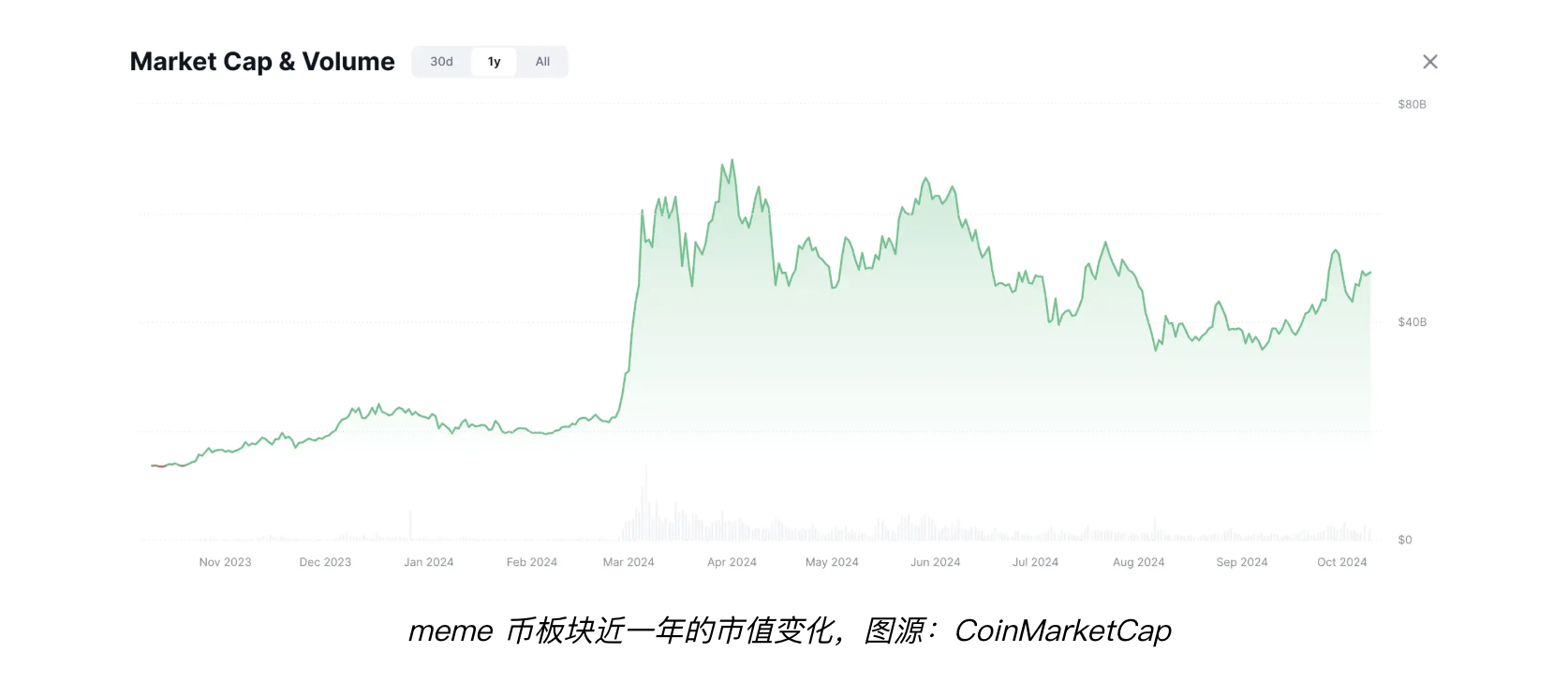

如果把 DeSci 当作 Meme 来看待,它的基本面与动物园、AI、艺术等不同方向的 Meme 相比,更需强叙事和人物站台,同时也更具破圈潜力;

从现实意义来讲,目前 DeSci 市场可供给的经济体量还不足以支撑科研经费的支出,当前 DeSci 还处于「市值梦」的早期阶段,热点炒作才是刚需。

一、背景

1.1 什么是 DeSci

较为官方的解释,DeSci(Decentralized Science)即去中心化科学,旨在通过公平、平等地使用 Web3 技术构建科学研究公共基础设施,其重点是解决评审、科研资助、知识产权管理及数据透明度和审查机制等问题。

较为白话的解释,DeSci 是将币圈的纯投机性赋予到了科研的零投机性。但 DeSci 并非是今年才出现的新概念,专注于资助和推动早期的长寿科学研究的 VitaDAO 早在 2021 年便已成立,甚至还获得了世界知名药厂辉瑞的投资。但 DeSci 一直以来都发展地不愠不火,并未受到市场关注,直到最近 Binance Labs 宣布投资了 BIO Protocol,及 CZ 与 Vitalik 共同参与了 DeSci 会议,才使得该赛道重新进入大众视野。

1.2 热点的催生

Binance Labs 独家投资 BIO Protocol:

BIO Protocol 可以看作是一个为科学项目筹集资金的众筹平台,通过代币销售来获得资金,并将这些资金用于支持和推进生物技术项目的开发。知识产权以 Molecule 协议的 IPT(知识产权代币)形式存在,并由参与者共享。

BioDAO 通过知识产权和产品销售所得的收益将回流到 BioDAO 的金库,用于资助下一代的研发项目。 Binance Labs 称:「BIO 可被视为链上科学的 Y Combinator」。目前 Y Combinator 旗下估值或市值最高的 100 家创业公司的总价值已超 1000 亿美元,包含 Airbnb、Coinbase、Stripe、Reddit 等知名企业。

CZ 新方向发言包含生物科技及与 Vitalik 共同讨论 DeSci:

CZ 在 2024 迪拜币安区块链周中的出狱后首次演讲中是这样原话表述其与人工智能与生物科技的关系的,「现在我主要做两件事:一件是谷歌学院,另一件是投资。投资主要集中在区块链、人工智能和生物科技这三个领域。」随后 CZ 出席了 Binance 在曼谷举行的 DeSci Day 活动,并与 Vitalik 共同讨论了 DeSci。此举引发了市场热议,各类 DeSci 项目代币价格大幅上涨。

a16z 领投 DeSci 项目 AmionChain:

近期 AminoChain 宣布,其获得了由 a16z 领投的 500 万美金种子轮融资,加上此前获得的 Cercano 等私人基金的投资,累计总融资额度已达 780 万美金。 其愿景是在 L2 上构建一个去中心化的「生物银行」(Biobank),使研究人员可以轻松地找到和访问样本,而患者保留控制权并获得使用其数据的补偿。

图源:X(@BinanceLabs)

二、DeSci 的现实需求和真正用例

2.1 较真 DeSci:科研的资金需求

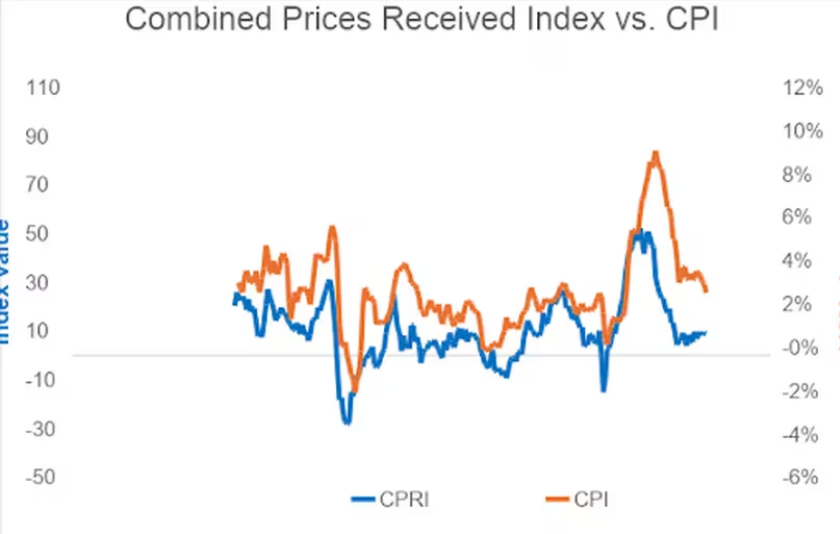

据美国国家科学基金会(NSF)和美国国家科学与工程统计中心(NCSES)的 2024 年报告,美国在 2023 年的科研支出预估为 7100 亿美元,在 2022 年的研发支出已经接近 7000 亿美元,其中企业研发占主导地位,约 78% 的研发投资来自私营部门,特别是在信息技术和制药等领域。

2021 年,除中美外,其它在科研支出方面表现最好的国家是日本 ($ 1770 亿)、德国 ($ 1540 亿)和韩国 ($ 1200 亿)。2021 年美国研发支出相当于国内生产总值的 3.5%,以色列和韩国的研发强度超过 4%,台湾、日本和德国在 3% 到 4% 之间,英国和中国在 2% 以上。2022 年,美国高等教育的研发投入位居第二,仅次于商业。 各机构对生命科学研究的资助是科学与工程领域中最高的,达 420 亿美元(占总额的 44%),主要来自卫生与公众服务部(数据见扩展链接 1)。

图源:见扩展链接 1

2023 年中国的研发经费支出超过 3.3 万亿元人民币(约 4585 亿美元),同比增长 8.1%。其中基础研究的投入为 2212 亿元人民币,增长了 9.3%。与以往相比,中国近年来一直保持较高的增长率,尤其在高新技术和基础科研方面,显示了科技强国战略的推动力(数据见扩展链接 2)。

科研支出增长对比:中国的科研经费增速较快,特别是在基础研究领域的投入显示了国家科技创新的决心和对高端科技领域的重视。美国虽然绝对金额更高,但其增速较为稳定,重点投入在长期具备技术前沿优势的领域。

从 DeSci 的实际应用来看,当前更多停留在 Meme 的叙事阶段,难以直接推动科技发展。无论是叙事共情驱动的捐赠,还是投机交易带来的市场流动,现有经济体量仍远不足以支撑科研所需的庞大经费支出。因此,DeSci 依然处于‘市值梦’的早期阶段。DeSci 未来若想真正落地,除需满足监管需求,更需获得强有影响力的人物的持续的支持。

2.2 DeSci 的现实版学术金融案例:韩国 LK-99 室温超导事件

图源:Taj Quantum - 美国泰吉量子官网

2023 年被誉为「室温超导元年」,主要源于几项声称发现了室温超导体的研究,引发了全球科学界的广泛关注。然而,随着后续调查的深入,这些发现被证明存在严重的问题,甚至掀起了学术丑闻。

事件的开始纽约罗切斯特大学的物理学家兰加·迪亚斯在《自然》杂志上发表了一篇论文,宣称发现了一种能够在室温下实现超导性的材料。这一发现最初被视为重大突破,因为室温超导体的出现可能彻底改变能源传输、医疗设备以及电子元件领域的技术发展。通常,超导体需要在极低温度(低于 -196 摄氏度)下工作,而能够在常温下运作的超导体一直是科学界追求的目标。然而,迪亚斯的研究自发布之初便受到了大量质疑,特别是他的学术声誉在 2020 年时就因类似的研究而备受争议。

早在 2020 年,迪亚斯曾因一篇关于室温超导体的论文迅速走红,但该论文在两年后被《自然》杂志撤稿。尽管如此,迪亚斯在 2023 年再次发表了类似的研究,再次引发关注。然而不少同行指控他操纵数据,甚至涉嫌抄袭博士论文内容。几家知名媒体,包括《华尔街日报》和《科学》杂志,纷纷对他展开了调查,揭露了其研究中的问题。罗切斯特大学也启动了针对迪亚斯的多次内部调查,最终外部专家确认其论文存在「数据可靠性问题」,导致其管理实验室和学生的权限被撤销。2023 年 11 月,《自然》杂志正式撤回了他最新的这篇室温超导体研究论文。

这一丑闻背后的内幕逐渐浮出水面。根据《自然》杂志新闻团队的调查,迪亚斯的研究团队成员在实验中并没有观察到关键的超导现象「迈斯纳效应」,却在短时间内接到迪亚斯发来的论文手稿,并被要求配合提交。这些研究生们对论文中的某些实验数据感到疑惑,但在导师的权威和压力下,他们最终没有公开质疑这些问题。随后,更多的审稿人和专家对迪亚斯的实验数据表示怀疑,发现其数据可能被篡改。

在迪亚斯第一篇论文遭遇质疑的同时,他又声称在另一种材料(镥和氢的化合物 LuH)中发现了室温超导现象。但这项研究的测量数据同样充满问题,许多学生指出实验结果存在系统性错误,他们甚至认为自己是在「自欺欺人」。面对越来越多的质疑,迪亚斯依然选择推进论文的发表,但 11 位共同作者中有 8 位最终决定要求撤稿。

这一系列学术丑闻不仅对迪亚斯本人造成了严重的声誉打击,也影响了整个科研领域。许多年轻科学家的职业前景因参与这些研究而变得不确定,学术界的信任也受到了损害。爱荷华州立大学的物理学家保罗·坎菲尔德就此表示,「这起丑闻损害了年轻科学家的职业生涯,尤其是在超导领域的科学家」。

与此同时,室温超导领域的另一个主角韩国的 LK-99 团队也卷入了类似的争议。尽管他们宣称在 2024 年再次发现了新的「室温超导体」——PCPOSOS,但许多科学界人士对其研究的真实性表示怀疑。学术会议上该团队展示的数据与此前的 LK-99 研究类似,缺乏充分的验证支持。

图源:Bloomberg

在超导体技术突破的消息发布后,股市中一些与超导相关的韩国股票吸引了大量投资者。Duksung Co. 和 Sunam Co. 等韩国超导概念小盘股连续第三个交易日涨停 30%。Sunam Co. 在过去六个交易日暴涨约 260%,Duksung 上涨了 170%。Mobiis Co. 周四上涨 30%,而 Shinsung Delta Tech Co. 短暂上涨 21%,创下历史新高。

事件后期,韩国超导学会验证委员会表示,LK-99 未显示迈斯纳效应,无法证明其为超导体。这一消息导致中国超导概念股波动,法尔胜和中孚实业股价大幅下跌,前者未涉足超导技术,后者仅提供场地和设备支持,同时美国超导公司股价下跌 29%,住友电气工业因业绩不佳也出现下滑。

三、DeSci 生态一览

3.1 BIO 协议

获 Binance Labs 投资的 BIO Protocol ,已被点名为「链上科学版的 Y Combinator」,用于早期公司创业孵化,提供资金和资源加速项目发展,据《深潮 TechFlow》内容,主要组件包括 BioDAO、策展系统、流动性与 IP 化、激励机制四部分。

图源:深潮 TechFlow - 解读 BIO Protocol - BioDAO

$VITA ( VitaDAO ):VitaDAO 成立于 2021 年,专注于资助和推动早期的长寿科学研究,目的在延长人类健康寿命,由 $VITA 持有者管理;

$RSC(ResearchCoin):用于在 ResearchHub 平台上奖励用户的贡献,旨在通过激励社区内的贡献来加速科学研究,任何人都可以通过在 ResearchHub 内分享、策划和讨论学术科学来赚取 $RSC;

$ATH(AthenaDAO):AthenaDAO 是一个由研究人员、资助者和倡导者组成的去中心化社区,致力于推进女性健康研究、教育和资助;

$GROW (ValleyDAO):专注于抗衰老药、生命长寿项目的去中心化组织。

3.2 Pump.Science

Solana 生态 DeSci 平台 Molecule DAO 是一个于 Solana Breakpoint 2024 大会中推出的 Meme 发射平台,Pump.science 会在 Pump.fun 上发行代表药品的 Meme 代币,其相关概念代币有:

$RIF : Rifampicin ( 利福平 ) ,据官网介绍:「利福平是一种抗生素,它因对衰老具有惊人的作用而受到关注。在秀丽隐杆线虫(一种经常用于衰老研究的模型生物)等微生物中,利福平已被证明能激活细胞的天然防御机制,以抵抗压力和损伤。想象一下它作为一种『细胞教练』,通过保护细胞免受有害的氧化应激并维持细胞内蛋白质的质量,鼓励细胞保持健康和弹性。这些保护作用有助于蠕虫活得更长、更健康。」

$URO : Urolithin A (尿石素 A),据官网介绍:「这是一种化合物,当您食用富含鞣花单宁的食物(如石榴)时,您的身体就会产生这种化合物。尿石素 A 的特殊之处在于它能够为您的细胞进行『春季大扫除』。它有助于清除旧的、功能失调的线粒体(细胞的能量工厂),让新鲜、健康的线粒体茁壮成长。这一过程被称为线粒体自噬,研究表明,它可以延长秀丽隐杆线虫的寿命,因为它可以使细胞更高效、更有活力。」

3.3 捐赠概念

$Scihub: 由 @0xAA_Science 捐赠的非官方代币,旨在为开源科研论文网站提供支持,代币方向来源于 Sci-Hub 影子图书馆,仅是社区 Meme 代币。Sci-Hub 是一家非盈利、非政府的无偿提供学术论文下载学术网站,除谷歌学术、Sci-Hub、LibGen 及 PubMed 等资源外,还整合了一系列其他可在互联网上公开获取的中英文学术资源,可以一站式搜索并免费下载国内外文献、专利、书籍等学术资料。

3.4 DeSci 量子 Meme

$ANTI- Antitoken 与 $PRO - Protoken:两者是一对代币组合,分别表达了对 Meme Token 支持和反对的态度,由算法工程师兼数学物理专家@sshmatrix_ 创立,1 $ANTI= 1$PRO 一起涨跌。

四、链上的长生不老药能维持多久

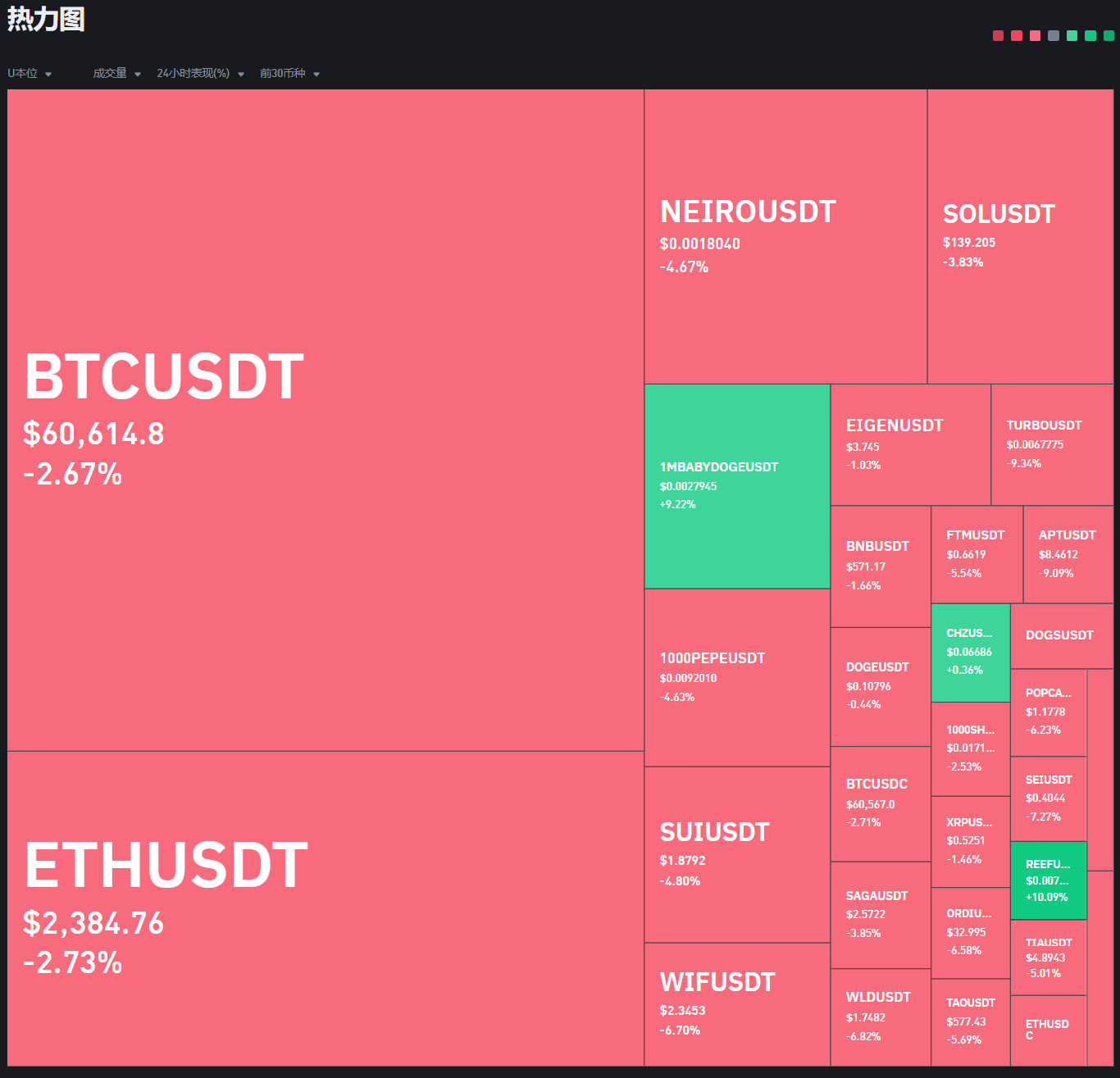

DeSci 并非今年才出现的概念,如今的突然爆火主要受短期内 Binance Labs 投资 BIO Protocol,CZ 与 Vitalik 一起讨论 DeSci,a16z 领投 DeSci 项目 AmionChain 这三点共同影响,而市场也需要「拉盘即正义」的推动。纵观当前市场,DeSci 整体仍以 Meme 做为主要驱动,但它的基本面属性有区别于其它 Meme 逻辑。

不同于其它 Meme:与 AI、动物园、艺术等不同方向的 Meme 相比,DeSci 在属性上更需要一个强有影响力的人物来「带货」,或许单靠圈内流量难以支撑,更需要圈外的带有「科学研究」属性的现实人物;

龙头项目的估值需持续拉升:目前 DeSci 赛道仍未跑出 10 亿市值的龙头项目,相较于其它赛道的 Meme 仍具有较大市场潜力,主流的中心化交易所也暂未上过相关代币,一级也未出现大规模融资;

DeSci 或许更具破圈潜力:当前 PVP 市场竞争激烈,但如果一位具有「科学家」背景的圈外人借助 DeSci 的叙事进行捐款或融资,将更具发展空间。类似于众筹购买美国宪法稀有原版的 $PEOPLE,以及在佳士得以 6934 万美元的高价拍卖《每一天:前 5000 天》的 NFT,马斯克将 $DOGE 带上月球。而 DeSci 与这些案例都展现了相似的内核逻辑,营销效果堪比贾跃亭拿着 PPT 计划在币圈造车。