鲍威尔接班人?潜在财政部长Kevin Warsh有何来头?

原文作者:Karen,Foresight News

北京时间 11 月 12 日,华尔街日报援引知情人士透露,美国当选总统特朗普考虑任命前美联储理事 Kevin Warsh(凯文·沃什)担任财政部长。消息还透露,在现任美联储主席杰罗姆·鲍威尔的任期于 2026 年结束后,Kevin Warsh 有可能被提名为美联储主席。

一些知情人士表示,特朗普正在考虑任命 Scott Bessent 领导白宫经济委员会,如果 Kevin Warsh 成为美联储主席,特朗普将在任期后期提名 Scott Bessent 担任财政部长。

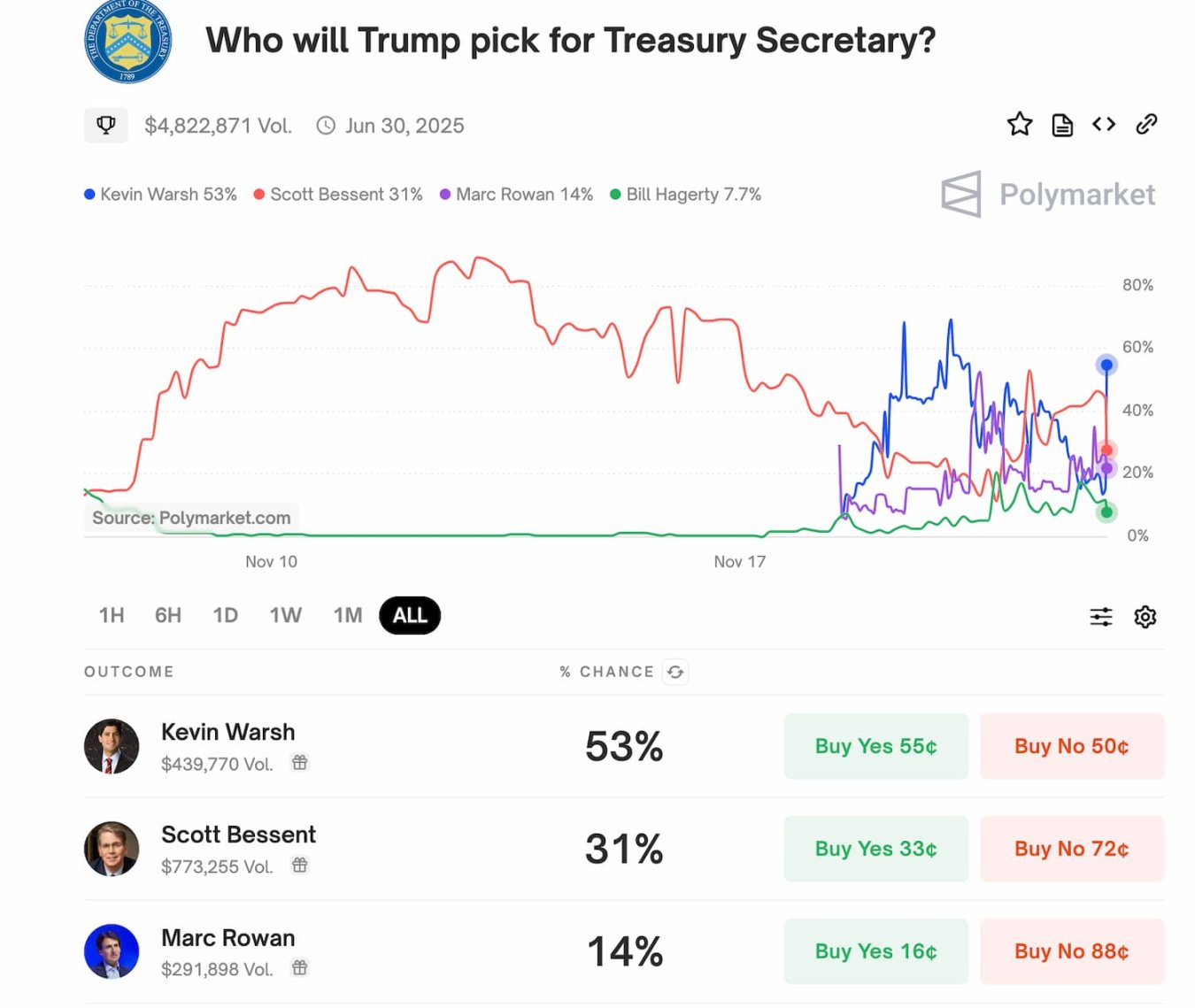

在 Polymarket 上,有关「特朗普会选择谁担任财政部长?」的预测市场中,Kevin Warsh 胜选概率已升至 52% ,Scott Bessent 为 29% 。

华尔街日报援引一位知情人士称,在周三的会议上,特朗普还向 Kevin Warsh 询问了他过去在关税问题上的立场。Kevin Warsh 此前一直批评贸易保护主义政策,他在 2018 年《华尔街日报》发表的一篇文章中表示,特朗普的关税计划可能会导致美国出现所谓的「经济孤立主义」,这种经济孤立主义将对经济增长前景造成巨大伤害。

事实上,Kevin Warsh,这位曾在特朗普第一任期内被考虑担任美联储领导人候选人,如今再一次进入特朗普的视野,成为财政部长的潜在任命对象,并且在未来有可能接替鲍威尔成为美联储主席。此举不仅仅可能对美国的经济政策产生深远影响,也可能在金融市场甚至加密货币领域引发一系列波动。

Kevin Warsh 是谁?

Kevin Warsh 于 1970 年出生于美国纽约州的奥尔巴尼。他曾在斯坦福大学学习公共政策,重点研究经济学和统计学,并于 1992 年以优异的成绩获得学士学位。随后,Kevin Warsh 进入哈佛大学法学院深造,专注于法律、经济学与监管政策之间的交叉领域,并于 1995 年获得法学学位。此外,他还在哈佛大学商学院和麻省理工学院斯隆管理学院完成了市场经济学和债务资本市场的相关课程。

1995 年,Kevin Warsh 任职于纽约摩根士丹利公司并购部,担任多个行业的多家公司的财务顾问,包括制造、基础材料、专业服务和技术。此外,他还帮助构建资本市场交易并促进固定收益和股权融资。

2002 年 2 月,Kevin Warsh 辞去摩根士丹利公司的副总裁兼执行董事职位,加入乔治·沃克·布什的政府班子。他曾担任总统经济政策特别助理和国家经济委员会执行秘书。Kevin Warsh 就与美国经济相关的问题,特别是资本市场资金流动、证券、银行和保险等领域的问题,向总统和高级政府官员提供建议。

在此期间,他还是总统金融市场工作组的成员。2006 年,布什总统提名 Kevin Warsh 担任美联储理事(一直到 2011 年)。当时,Kevin Warsh 年仅 35 岁,是最年轻的美联储理事。

Kevin Warsh 目前还是斯坦福大学胡佛研究所的研究员(visiting fellow),也是该校商学院的讲师。

值得一提的是,据 Politico 在 2017 年报道,Kevin Warsh 的岳父 Ronald Lauder 是特朗普几十年来的密友,也是化妆品巨头雅诗兰黛的继承人。特朗普甚至在 2004 年与雅诗兰黛合作推出了一款名为「唐纳德·特朗普香水」的古龙水。

Kevin Warsh 此前在经济和金融政策领域的立场如何?

如上所说,Kevin Warsh 是一位在金融和公共政策领域具有丰富经验和深厚背景的专家。他的职业生涯涵盖了从学术、金融到政府在哪的多个领域。那 Kevin Warsh 此前在经济、金融政策领域的立场如何?

货币政策立场方面,Kevin Warsh 曾对美联储长期实施的量化宽松政策表示批评。他认为这种政策可能导致过度宽松的货币环境,进而引发通胀或金融市场的泡沫。Kevin Warsh 还主张美联储应保持其政策的独立性,不应受政治压力影响,这与特朗普对美联储施加影响的做法形成对比。

经济增长和贸易政策方面,Kevin Warsh 一直是自由贸易的倡导者者,强调自由贸易的作为连接全球经济粘合剂的重要性,并认为自由贸易对经济增长和全球经济稳定是至关重要的。

除此之外,Kevin Warsh 还主张控制财政支出,反对债务负担的大幅增加,认为这可能对美国的经济增长产生负面影响。

https://www.wsj.com/politics/policy/trump-considers-warsh-serving-as-treasury-secretaryand-then-fed-chair-827207e0

https://www.federalreservehistory.org/people/kevin-m-warsh

https://x.com/YahooFinance/status/1859271737306739288

https://www.hoover.org/profiles/kevin-warsh