山寨币市场要到来了吗?四大指标来判断

作者:Cryptowrit3r;编译:白话区块链

在加密货币领域最常讨论的话题一直是“山寨季”(Altseason)。这是因为在这个短暂时期通常会出现疯狂的收益。山寨季被认为是吸引加密游客的主要来源,因为它有助于将新手引入加密领域。今天,我们将了解2025年预测山寨季的前四大指标。

1、什么是加密货币中的山寨季?

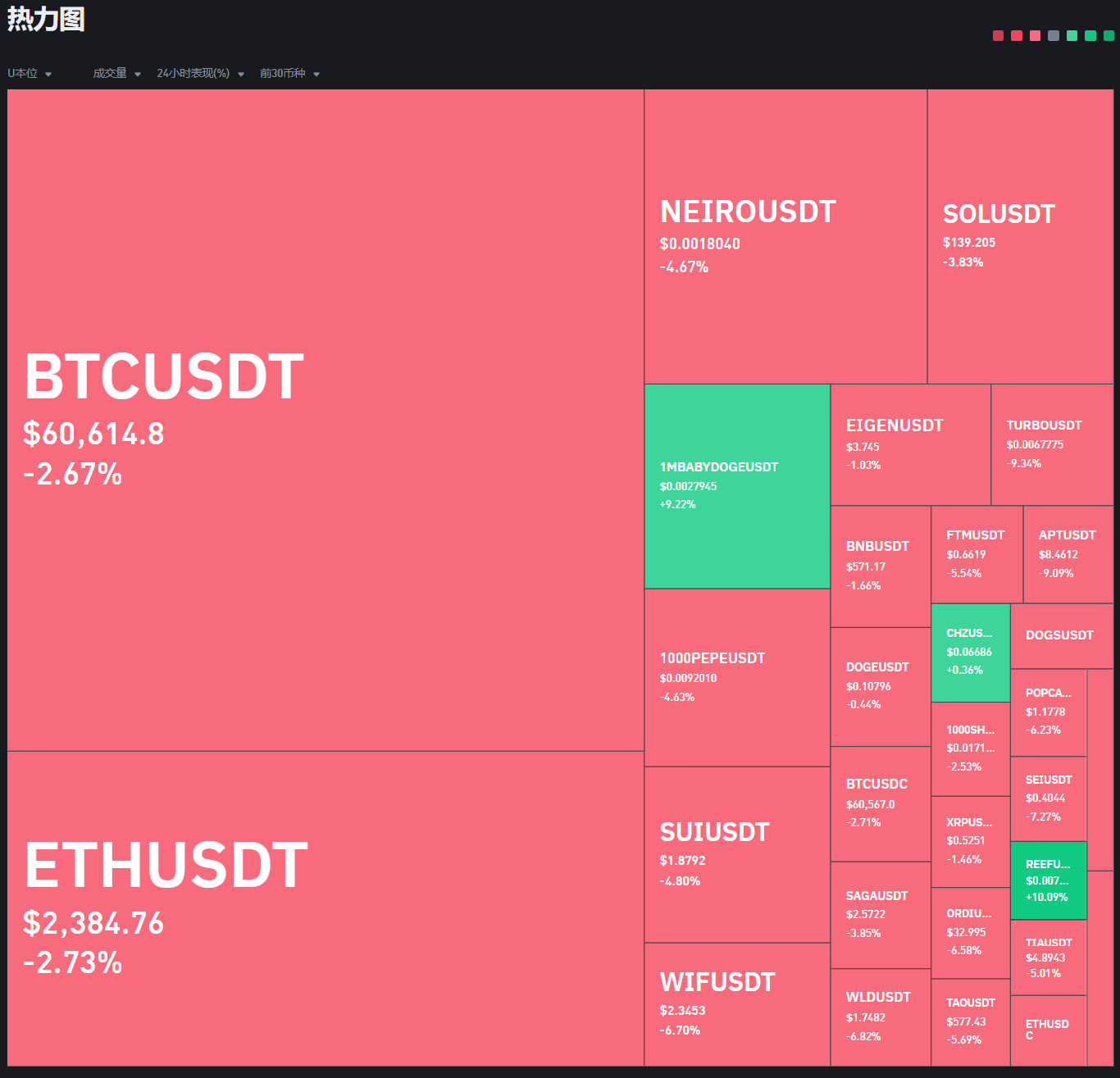

山寨季是加密领域中一个以创造疯狂利润而闻名的现象。这种现象发生在除比特币以外的所有加密货币,也就是山寨(altcoins)。所以想想你的Solana、你的BNB、你的SUI等等。当山寨季到来时,所有这些Token开始在各个指标上超越比特币,它们的价格飙升。有些Token的价格在几个小时内翻倍,有些在不到一周内涨幅达到1000%。

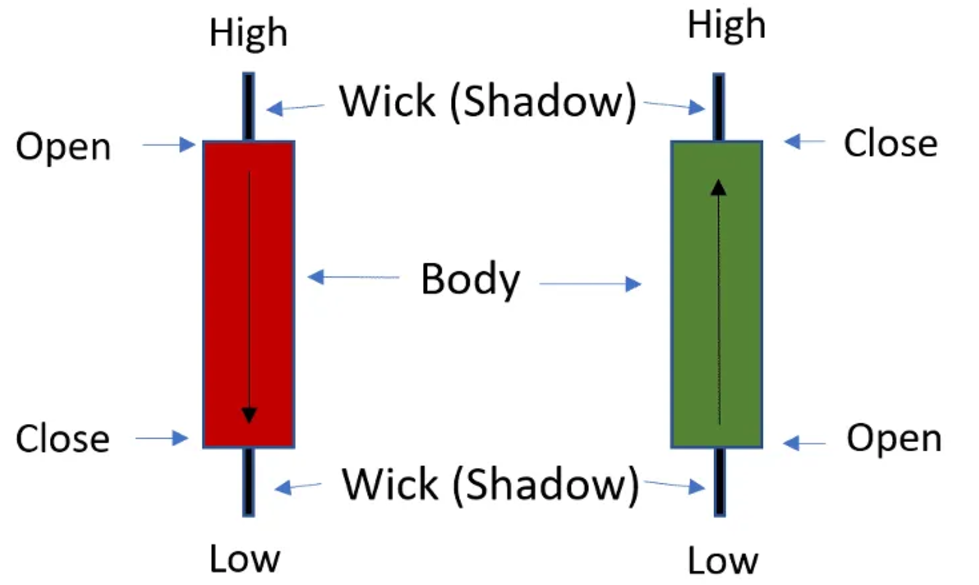

但所有美好的事物终将结束。这就是为什么山寨季通常会紧随着一轮严重的抛售,标志着牛市周期的顶点。我们会看到上涨趋势的中断,价格因庞大的鲸鱼抛售压力而暴跌。当山寨季发生在熊市期间时,通常被称为一次救济性反弹,并且持续时间较短。抛售始于Token触及其高时间框(HTF)的阻力水平。在高时间框中,每根蜡烛代表一天、一周或一个月。这通常被称为陷阱牛,是加密领域中Capo最喜欢的词汇。

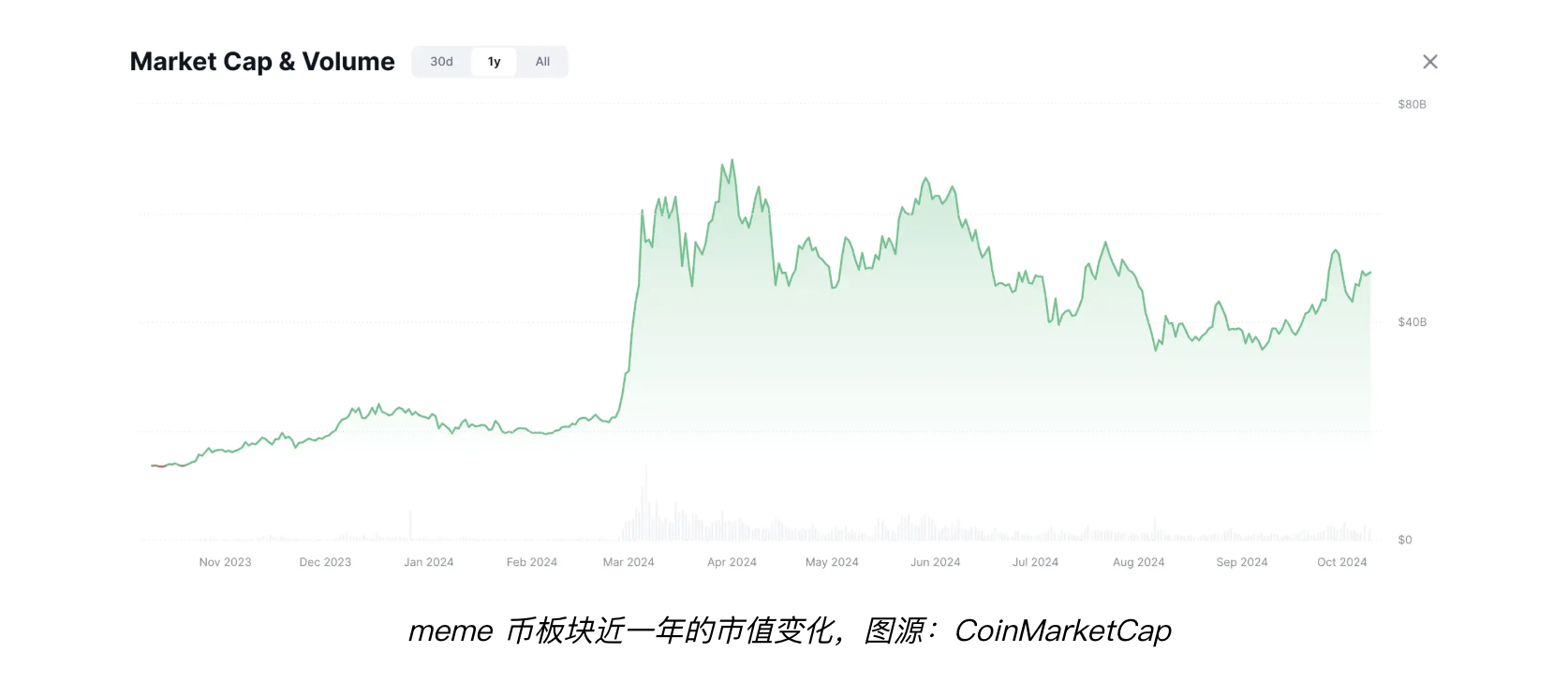

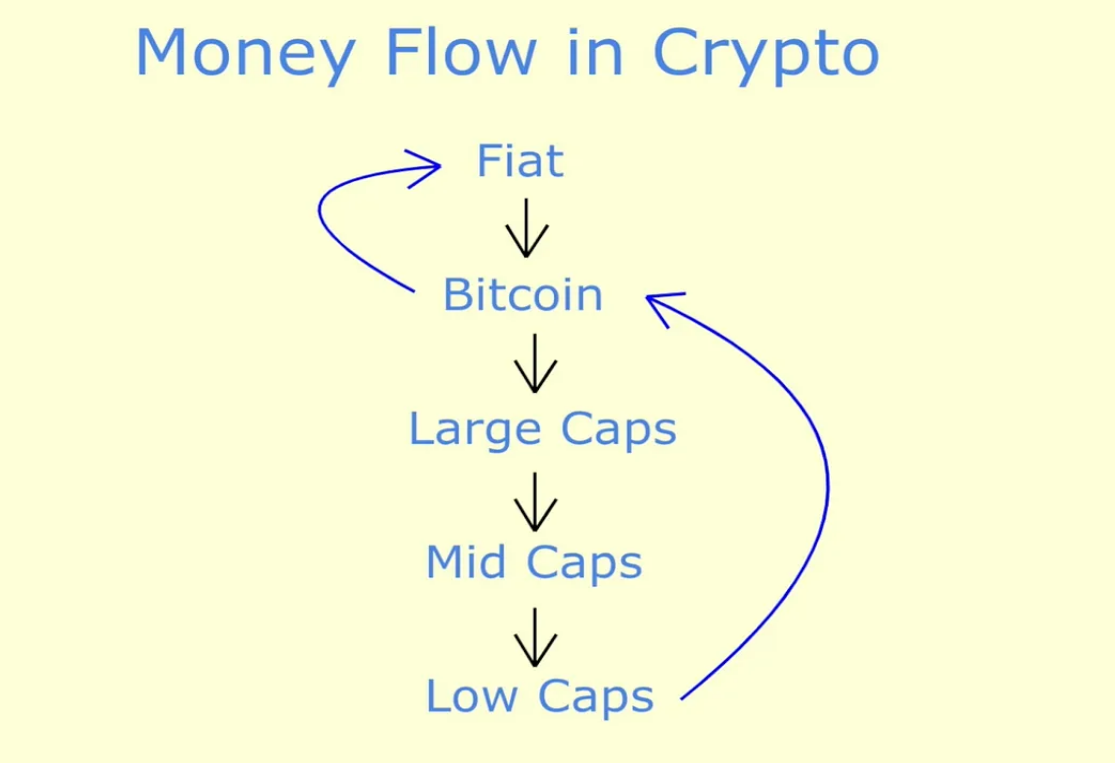

最近,加密货币市场发生了很大变化。这是因为现在有数百万加密项目在运作,这意味着当资金流入市场时,会有大量项目可供选择。这可能导致在2025年即将到来的山寨季中收益被稀释,许多Token持有者感到失望。资金流通通常如下图所示。

让我们讨论一下顶级指标,2025年山寨季的四大指标。 我们认为有四个指标将在2025年备胎季中扮演关键角色:

比特币Dominance(BTC.D)

ETH/BTC

USDT Dominance

其他交易对/BTC

让我们逐一剖析每个指标。

2、为什么BTC.D很重要?

BTC.D代表比特币Dominance(市场占有率)。这个指标对于预测我们在市场周期中的位置至关重要。这是因为它衡量了比特币在整个加密市场中的份额。如果BTC.D为61%,那么比特币在加密货币市场中控制着61%的份额。因此,61%的流动性专门用于比特币。自然而然地,这意味着当前是比特币的季节,我们应该预期山寨相对于比特币会走弱。当BTC.D开始下降时,这对山寨是一个好迹象。这时候就是有趣的时候了,因为流动性更多地流向其他加密资产,比如以太坊、蓝筹股和山寨。

注意到比特币Dominance(BTC.D)已经在周线图上达到了重要的阻力位。这意味着我们可以预期它在62-63%之间见顶。如果没有出现见顶,那么它会继续上涨,直至接近70%之前再次可能见顶。在日线图上跌破58%,随后再次试探60%并未能收于60%之上,这可能表明这位“大哥”(chad)已经见顶。

图表上的蓝色圆圈表示了2021年山寨季,那时许多著名的加密百万富翁诞生。

3、ETH/BTC 预言家

如果你询问任何加密专家,他们会告诉你ETH/BTC是最重要的图表之一需要密切关注。当ETH相对于BTC走低时,备胎往往会走弱并经历分销(这是对大规模卖出的花俏说法)。然而,当ETH相对于BTC获得动力时,你可以期待2025年山寨季的到来。

众所周知,ETH是加密领域最大的生态系统,拥有最多的TVL(总锁定价值)。TVL对于区块链来说就像存款对于银行一样重要。这就是为什么当它上涨时,一切都会迅速上涨,我们会看到到处都是绿色蜡烛。观察高时间框图表,你会发现ETH/BTC长时间走低。它现在面临着约为0.031的强大支撑位,可以开始向上逆转。这意味着可能触发山寨季。ETH/BTC也可能在未能跌破0.033并收于0.04以上时逆转。

专业提示:当绘制这类指标时,务必使用HTF蜡烛图,比如按月和按周,或者至少按日。

4、USDT.D 和流动性流向

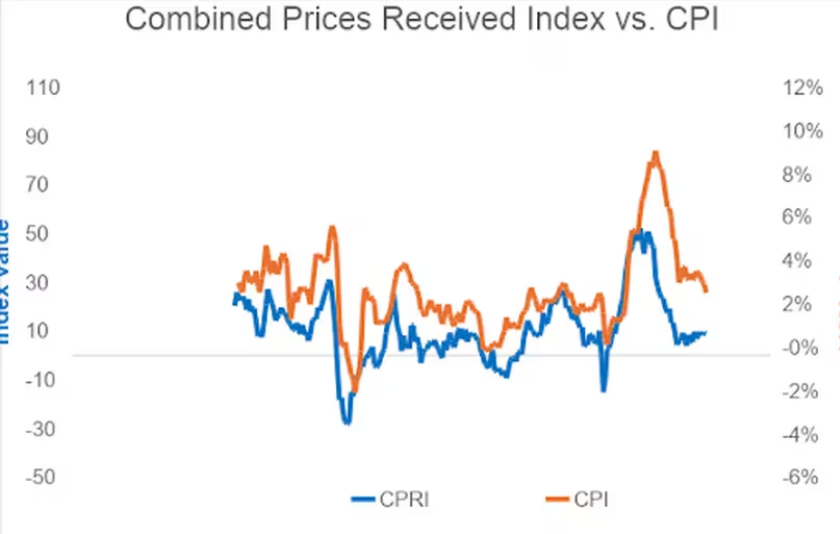

USDT.D 是加密市场中美元稳定币 USDT 的占有率。泰达币(Tether)发行 USDT,我们知道它是加密领域最大的稳定币。这意味着每当出现购买压力时,人们会通过将 USDT 兑换为各种加密资产来购买。

一般来说,当 USDT.D 下降时,人们会卖出 USDT 来购买加密货币,无论是比特币还是山寨。在困难时期,人们会涌向比特币,但会在比特币季购买(记住 BTC.D),因为比特币的价格会上涨。但如果你看到 USDT.D 下降而山寨价格上涨,那么流动性将更多地流向山寨而不是比特币。

还有一个名为 OTHERS 的图表,你可以在 Tradingview 上找到。这个图表代表除了蓝筹股和前十大项目之外的所有山寨。如果这个图表上升而 USDT.D 下降,那就意味着简单来说是2025年山寨季。

USDT.D 下降也可能意味着投资者正在套现利润或恐慌。如果你看到 TOTAL1,即加密市场的总市值,在这一指标下降时也下降,那就意味着发生了严重的事情。

您想看到这一指标下降至4%以下,并且每周收于此以下,以确认流动性正在流向加密资产。如果这与 BTC.D 下降相吻合,那就是时候行动了!

5、OTHERS/BTC 独门秘籍

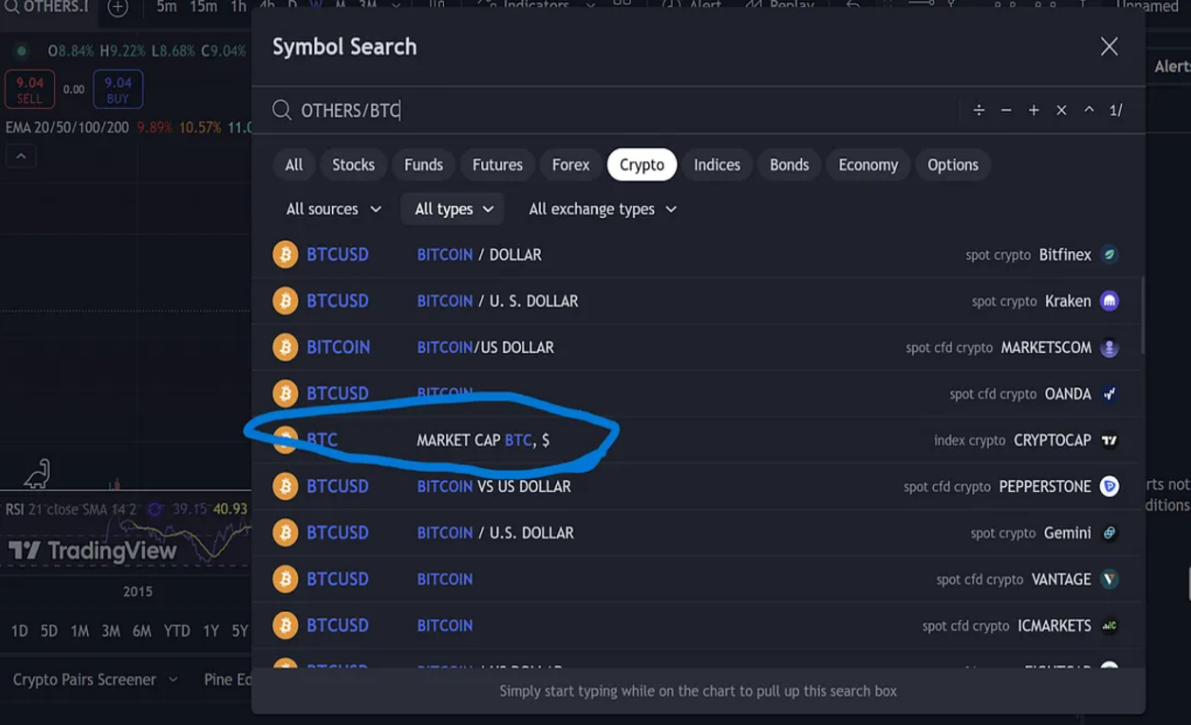

我们谈论了 OTHERS,即除了蓝筹股之外的所有山寨。一个更好的图表是查看这些山寨(OTHERS)相对于比特币的表现。要在 Tradingview 上获取这个图表,只需打开搜索栏,输入 OTHERS/BTC,如图片所示。然后查找标记的指标并点击它。

您将能够绘制山寨相对于比特币的表现。简单来说,每当这些山寨相对于比特币获得动力时,就是山寨季。每当比特币获得动力时,就是比特币季。最佳买山寨的时机是当它们相对于比特币形成长期低点,就像它们现在所做的那样。

相反,卖出山寨的最佳时机是当它们见顶时,这就是2022年初的情况。

6、小结

请记住,没有人可以预测市场的顶部/底部。我们能做的最好就是进行理性猜测。这些指标帮助我们做出这些猜测,但我们永远无法得到所有人都在等待的长期低点。加密货币市场极其波动和不可预测。永远不要忘记这一点。请记住,这是教育性内容,不应被视为财务建议。